※2025/03/11 Update※

2024年からNISAの制度が変更となり、投資枠が大幅に拡大し、期間も恒久化されました。

新NISAが始まって1年経過しましたが、新NISAをきっかけに投資を始めた方、投資を始めようかな?と考え始めた方で、このようなお悩みはないでしょうか?

知りたいポイント

- 月30万円を5年間積み立てて、投資枠上限の1,800万円まで最速で積み立てて大丈夫なのか?

- 積み立て投資枠の120万円を考慮して、月10万円で15年間積み立てたほうが安全なのか?

- シミュレーターで年利5%計算なら簡単だけど、実際の株価だとどんな結果になったのか?

- 最速で積み立てた場合、実際の資産はどんな推移になるのか?

今回の記事では、多くの方が積立投資の投資先として選んでいるであろう、S&P500の1871年~2024年までの過去データを使って、それぞれの年で積み立てを開始した154年分をシミュレーションします!

1.新NISAの概要

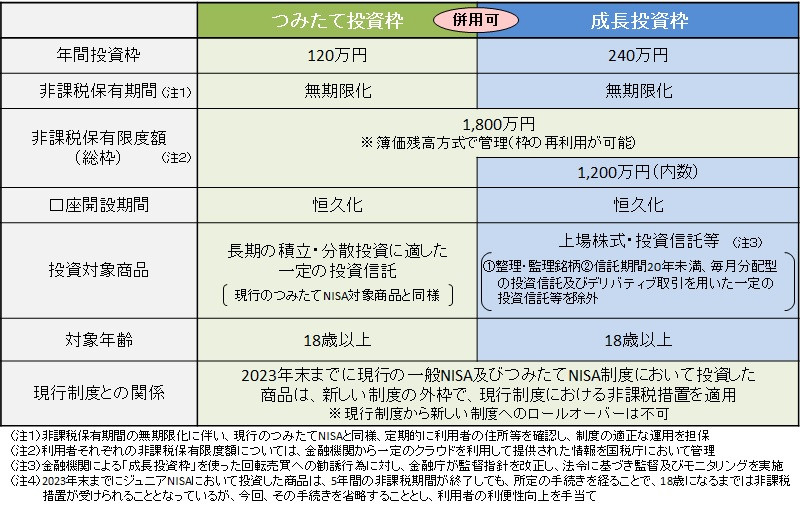

2024年から始まった新NISA制度は、非課税投資枠の拡大や非課税保有期間の無期限化など、現行のNISA制度と比べて大きく変わり投資額、期間ともに大幅に拡大されました。

具体的な投資額について、新NISA制度では、つみたて投資枠と成長投資枠の2種類の口座を併用することができ、年間投資枠は最大360万円、生涯非課税限度額は1800万円まで広がっています。

今までの積み立ては年間上限額が40万円だったものが年間上限額360万円、投資限度額は1800万円まで拡大され最速だと360万円×5年=1800万円で投資枠を埋めることができるようになります。また、運用できる期間も20年から恒久化されたことで、積み立てる金額と期間に自由度がもてるようになりました。

自由度が高くなったことで、月々の投資額や投資期間を考える必要が出てきますが、”どうすれば正解?”となりますが、未来が読める人間はいませんので、残念ながら”これが正解!”は絶対にありません。

そこで、過去のデータからシミュレーションすることで、”おそらくこれが最適解”を導き出していきたいと思います。

2021年から投資を始めた初心者のブログ管理人「なおた」は、成長投資枠も含めて、すべてS&P500か全世界株式(通称オルカン)の投資信託へ積み立てることをおススメしたいです。

2.新NISAの投資枠の上限1800万円までのシミュレーション条件

1871年から154年分のS&P500データを使い、以下の条件でシミュレーションしていきます。

新NISA積み立て条件

- シミュレーションは以下3パターンで投資枠の上限1800万円まで投資

パターン1:10万円/月×15年積み立て

パターン2:20万円×7.5年積み立て+7.5年運用

パターン3:30万円×5年積み立て+10年運用 - 投資先はS&P500連動の投資信託を想定

- 投資信託の経費率は0.1%とし、配当はすべて再投資(配当は直近のS&P500平均配当率1.10%で一律計算)

- ドルベースではなく、円ベースでの算出

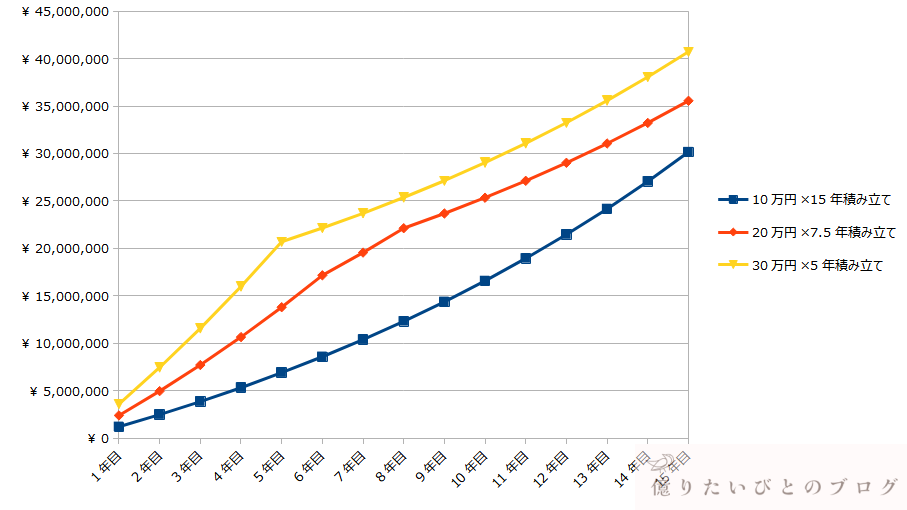

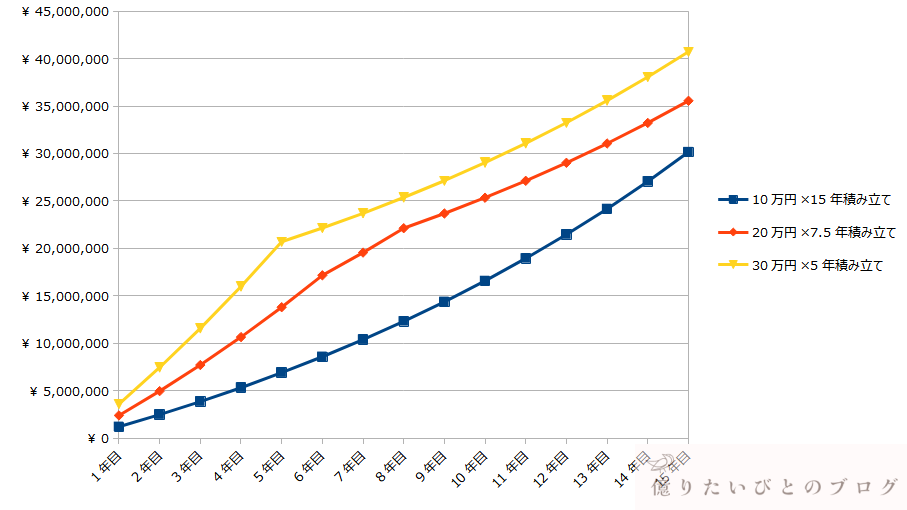

念のため、S&P500の過去20年平均利回りである約7%で単純に比較すると、以下のような感じになります。

各パターンの15年目の新NISA資産額

- 10万円/月×15年積み立て:約3015万円

- 20万円×7.5年積み立て+7.5年運用:約3555万円

- 30万円×5年積み立て+10年運用:約4072万円

当たり前ですが、毎年同じ利回りであれば、最速で積み立てたほうが有利になります!

3.新NISAの投資枠の上限1800万円までのシミュレーション結果

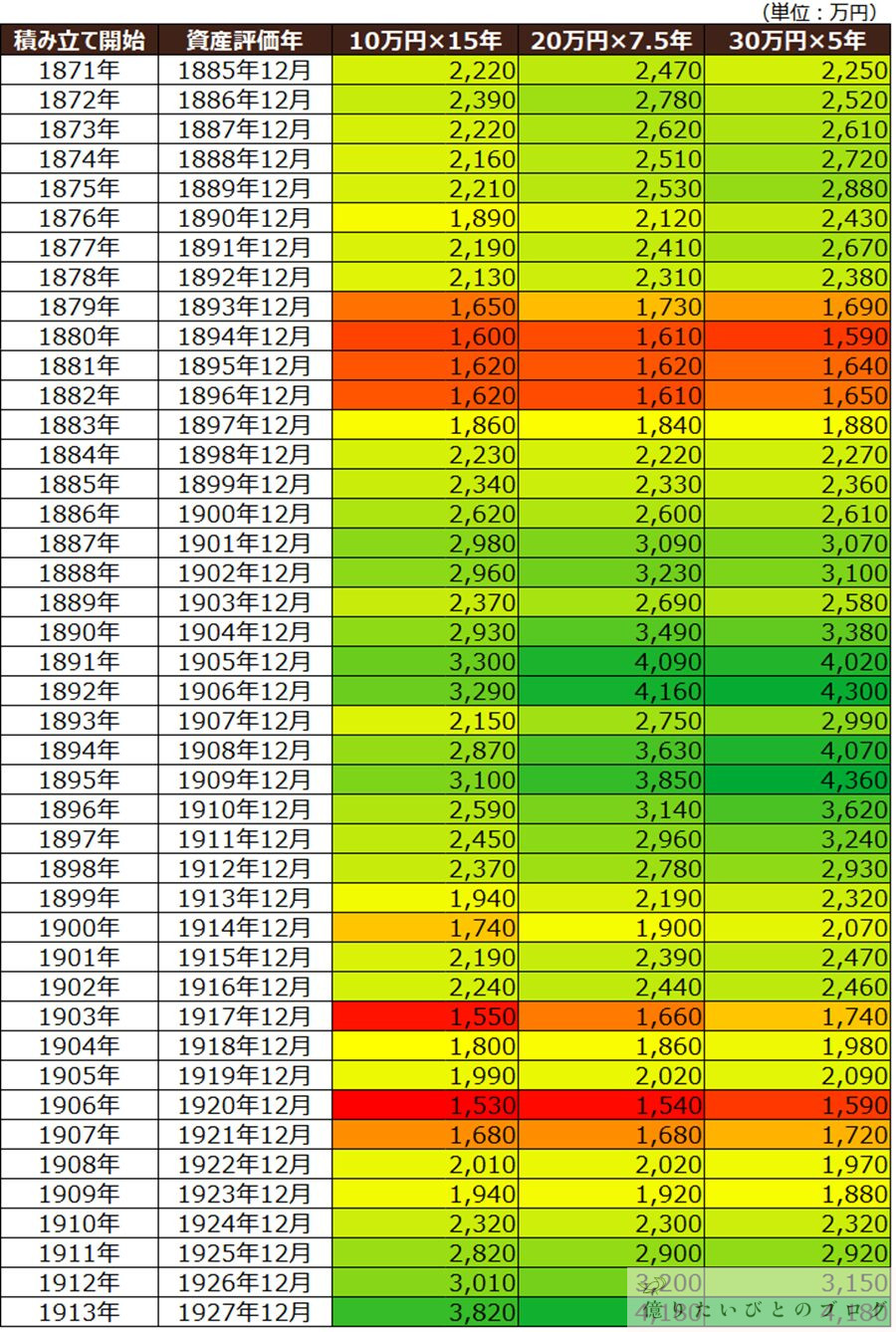

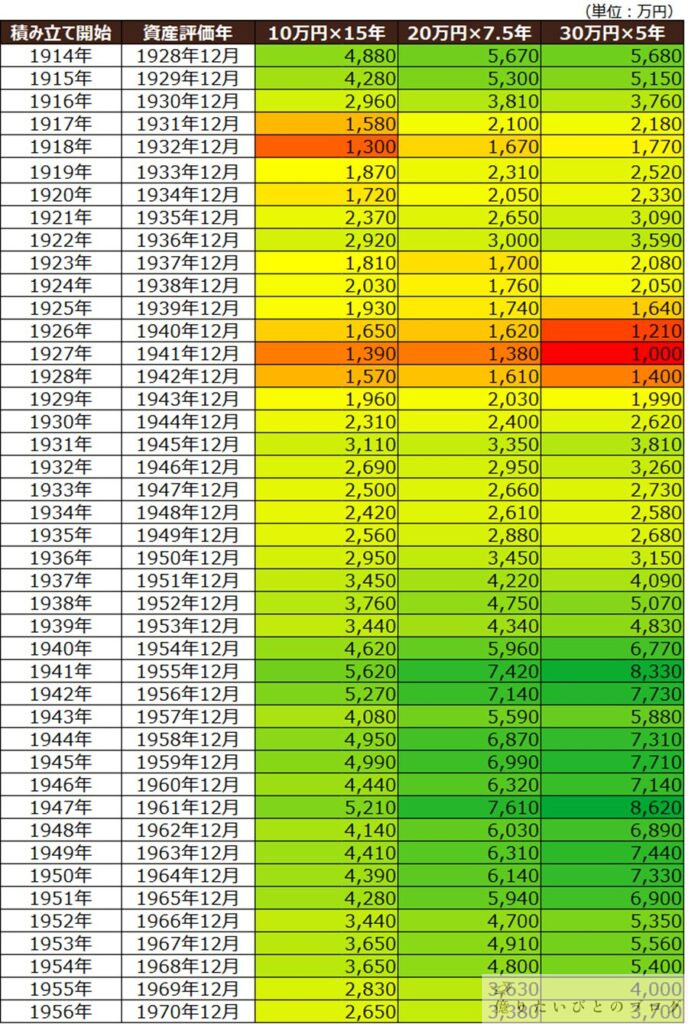

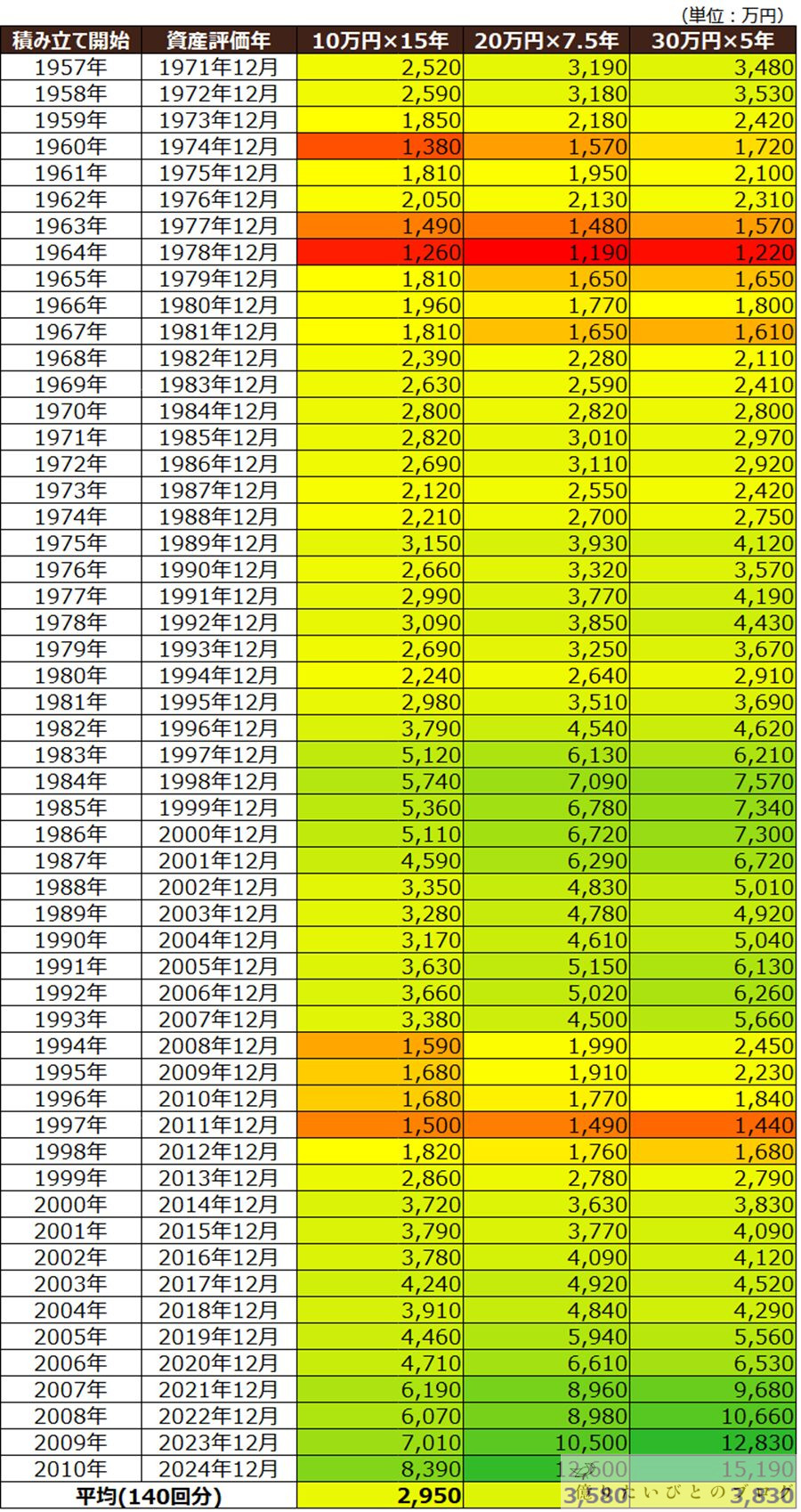

それでは、1871年を開始年として、毎年1月から積み立てたシミュレーション結果を見てみましょう。現在、2025年になりますので、15年前の2010年積み立て開始が最新となり、140回分のデータになります。

なお、オレンジ~赤の部分は投資元本の1,800万円を下回ったパターンであり、緑色になるほど資産額が大きくなっていきます。

新NISAのS&P500シミュレーション(1871年~1913年積立開始)

新NISAのS&P500シミュレーション(1914年~1956年積立開始)

新NISAのS&P500シミュレーション(1957年~2009年積立開始)

S&P500指数は1957年から設定されているため、それ以前のデータは前身の指標となりますので参考レベルとなります。

全140回分の平均を見ると、すべての積み立てパターンの平均で資産が1.6倍以上に増えるという結果になっています。やはりS&P500が優秀な投資先であることは間違いないですね。ただし、オレンジ~赤の部分もありますので、”15年積立&運用して元本割れ”があるのも事実です。

それでは、どのパターンが有利なのかを考察していきます。

全140回の平均を見れば、「月30万円×5年積み立て」で1,800万円を最速で埋めるパターンが一番資産が増えているため、もっとも有利であることは間違いなさそうです。

では、3パターンで有利だったのはどの程度か?というと、

- 140回中12回(約8.6%)が「月10万円×15年積み立て」パターン

- 140回中29回(約20.7%)が「月20万円×7.5年積み立て」パターン

- 140回中99回(約70.7%)が「月30万円×5年積み立て」パターン

であり、多くの場合で投資枠の上限1800万円まで最速で積み立てる「月30万円×5年積み立て」が有利です。

また、元本を下回ってしまったパターンについても、

月20万円×7.5年が23回 > 月10万円×15年が21回 > 月30万円×5年が19回

となっており、新NISAの投資枠の上限額である1800万円まで最速で積み立てるのが良さそうです。

ただし、月30万円×5年での最速積み立ては、元本割れを起こした場合に大きくマイナスになることもあるため、自身のリスク許容度をよく理解して実施すべきかと思います。

資産の増え方を考慮すると、「月20万円以上の積み立て」で「7.5年以内」に新NISAの枠を使い切りたいところですが、月20万円も積み立てるのは厳しい・・・。

4.新NISA 積立投資の戦略は投資枠の上限額1800万円を最速で埋めるのがおすすめ!

1871年から140回分のシミュレーションからのおすすめは「月30万円×5年積み立て」をして1,800万円の投資枠を最速で埋めることとなります。

「月20万円×7.5年積み立て」についても、”資産が最大化される年”や”元本割れした時のダメージ”などを考慮すると、一部メリットがあるものの、「月30万円×5年積み立て」のパターンが70%以上の確率で資産最大化されていることを考えると、リスク、リターンから上限の1800万円まで最速で積み立てる「月30万円×5年積み立て」で良いと考えます。

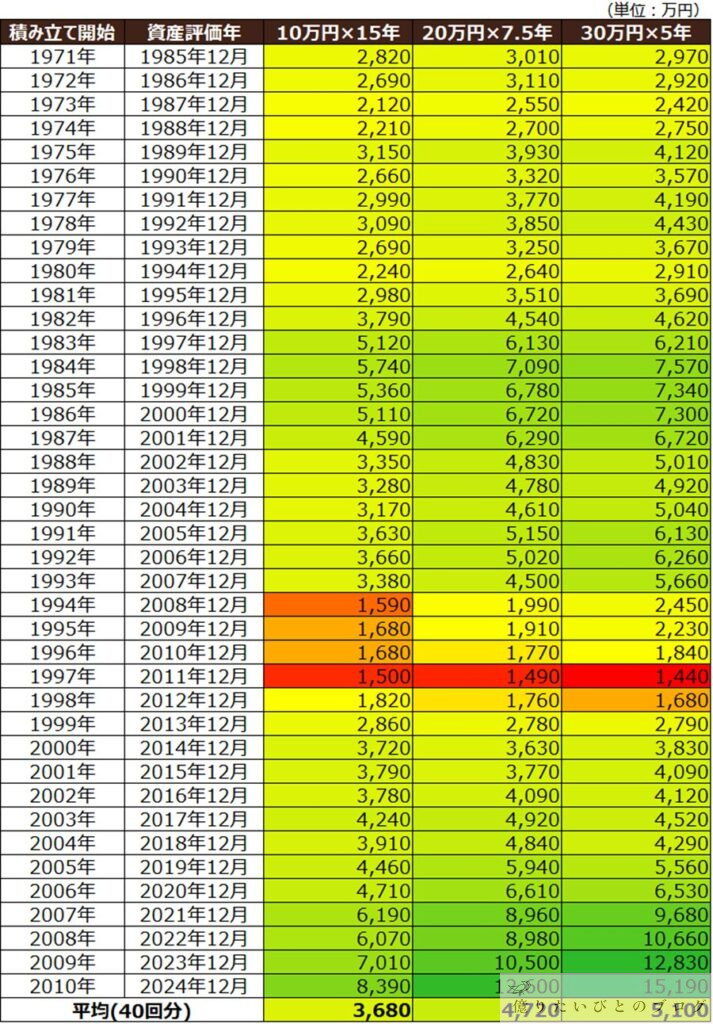

ただし、一番古いデータである1871年と2000年代では株式も金融も市場環境やルールが大きく違うため、1ドル360円の為替が崩れた1971年から(その後変動為替相場へ移行)40回分に注目してみると、以下のようになります。

「月30万円×5年積み立て」の最速で1,800万円を投資するパターンが一番資産が増えていること、「月10万円×15年積み立て」のパターンで資産が一番増えている年が少ないことは1871年からのシミュレーションでも変わりません。

1871年からのシミュレーションとの違いは、元本割れした回数となり、

月10万円×15年が4回 > 月20万円×7.5年が3回 > 月30万円×15年が2回

と、1871年からのシミュレーションでは「月20万円×7.5年積み立て」が一番元本割れが多かったのに対して、1971年以降では「月10万円×15年積み立て」が一番元本割れの回数が多くなっています。

あくまで過去データからですが、新NISAの積立投資の戦略としては、「月30万円×5年積み立て」し、最速で1800万円の投資枠を使い切るのが最適解です。元本割れや資産があまり増えない場合を想定するのであれば、「月20万円×7.5年積み立て」も悪くないです。

ただし、期間で分散するよりも資産クラスで分散する(国債や社債などの債券を組み入れる、など)ほうが、リスク分散になるとは思います。

5.新NISAシミュレーションのベスト、ワーストシナリオ

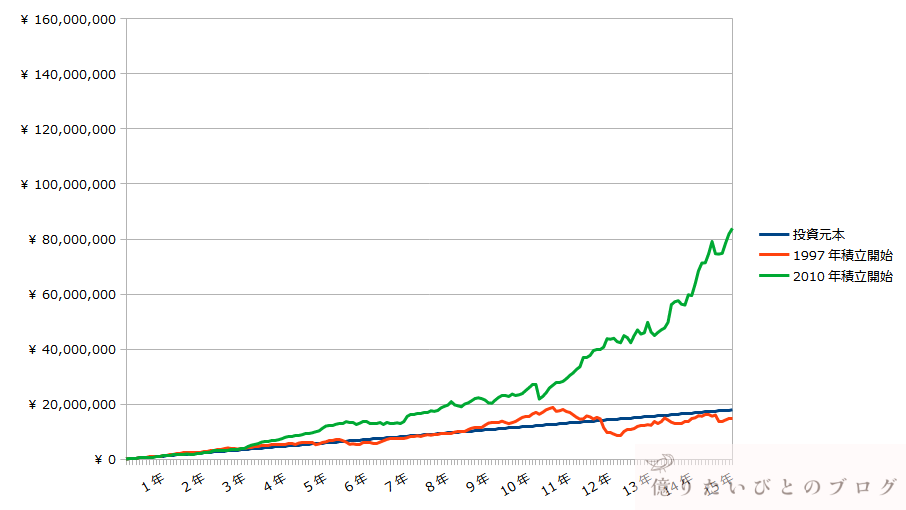

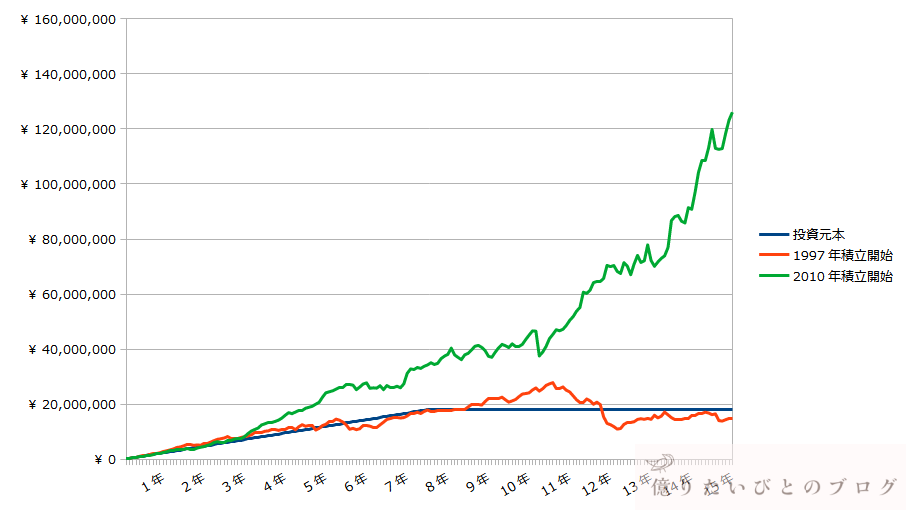

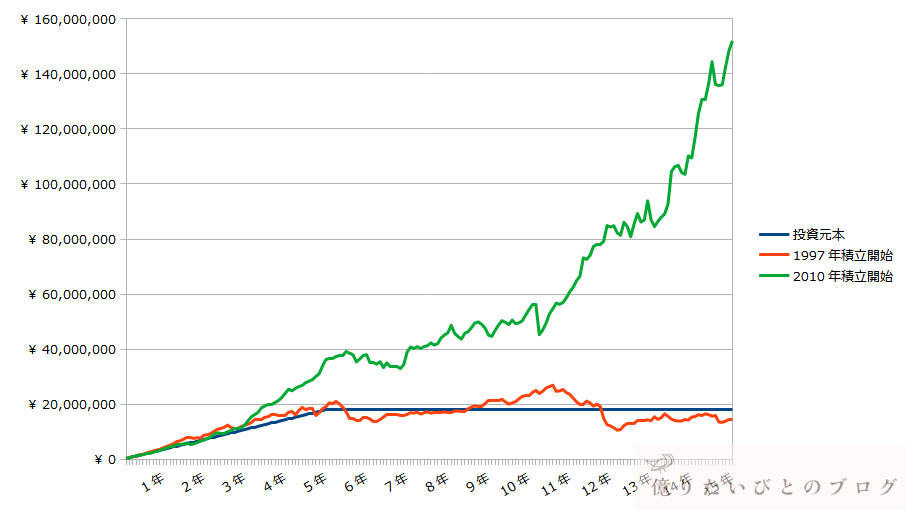

最後に、直近のベストシナリオとワーストシナリオとして、以下の2パターンがどのような資産推移になったのかを見ておきましょう。

最速で投資枠の上限額である1800万円を埋めることが有利だとわかったところで、リスク許容度を超えるような資産の動きですと、とても耐えられず投資を続けられませんので・・・。

さらに詳しく

- ワーストシナリオ:1997年積み立て開始したパターン

- ベストシナリオ:2010年積み立て開始したパターン

新NISAで月10万円×15年 積立投資したシミュレーション

新NISAで月20万円×7.5年 積立投資したシミュレーション

新NISAで月30万円×5年 積立投資したシミュレーション

ベスト、ワーストシナリオという極端な比較になりますが、このような推移で資産が動いたという過去があることは事実であり、現実はきれいな右肩上がりに資産が増えていくことはありません。また、ベストがあればワーストがあり、上振れ、下振れのリスクとして認識しておくべきかと思います。

また、月10万、20万、30万の積立シミュレーションチャートの縦軸である、資産額の目盛りを上限1億6,000万円で合わせて、それぞれを比べ易くしておきました。

金持ちがさらに金持ちになるという構図がよくわかるチャートになっているかと思います・・・。

なお、ワーストシナリオの場合、ドットコムバブルとリーマンショックという大暴落(ドルベースでS&P500が50%下落)を2回も経験するわけですが、

- 積み立て始めて5年間は資産が多少なりとも増えていく

- ドットコムバブル崩壊と円高のダブルパンチで、積み立て始めてから5年6ヶ月後に含み損となり、そこから約2年6ヶ月含み損を抱え続ける(最大20~23%程度マイナスに)

そんな暴落中も、月10万、20万の積み立ての場合は毎月投資信託を積み立て、月30万円積み立ての場合は売らずに握り続ける必要がある - 積み立て始めて8年後、ようやく含み損から脱出し、その後2年9ヶ月は順調に資産が増えていく(最大50%程度プラスに)

- 安心してたところ、リーマンショックと円高のダブルパンチでまたも暴落し、積み立て始めてから10年10ヶ月後に含み損状態に再度転落

- 以降、含み益になることはほぼなく、逆に最大のマイナス幅である約38%の含み損を経験し、15年後の資産が1800万の投資に対して1600~1650万円に減少(マイナス150万円~200万円)という結果になる

と、かなり過酷な資産運用になります。

みなさまはこのリスクとリターン、資産の増減に耐えられそうでしょうか?

ただし、ワーストシナリオである1997年に積み立てを開始して15年間積立&運用した場合、プラス3ヶ月の間、投資信託を売らずに耐えていれば、含み損が解消し、その後の米国株の強気相場にのることができて、大きく資産が増えていきます。

積み立て投資のシミュレーションサイトなどで見てきたものと比較していかがでしょうか?

本ブログの前半で出した、S&P500の過去20年平均利回りである約7%で単純に比較した積み立てシミュレーションを再掲しておきます。

1971年以降、15年積み立て&運用して元本割れしたのは、ドットコムバブルとリーマンショックを両方受けてしまう1994~1997年に積み立てを開始したあたりのみでしたが、今後はどうでしょうか。

管理人の「なおた」は、新NISAの投資枠については「S&P500」へ360万×5年の最速で投資枠の上限額まで積み立てる予定です!2025年1月にFIREしたため、特定口座の資産を新NISAに移す形になりますが・・・。

投資先をどうするか?S&P500、オルカン、NASDAQなど、悩んでいる方は、こちらの記事もどうぞ!

新NISAの証券口座はもう決めましたか?まだの方、変更予定の方はこちらの記事もどうぞ!