※2025/03/08 Update※

長期での積み立て投資先として、S&P500か全世界株式、通称オールカントリーのどっちに投資するか?迷った方は多いのではないでしょうか?また、期待枠としてナスダック100に積み立てをされている方もいらっしゃるかと思います。

未来のことはわからないため、最適解はそれぞれ考え方次第ではありますが、過去の実績を見ることで将来の期待やリスクが見えてきます。

本ブログでは、よくある「過去10年の平均利回りからの期待リターン比較」ではなく、実際の過去データ35年分から5年、10年、15年、20年、25年、30年と積立投資を実施した場合、各指数でどんな結果になったのか?を比較します。

想像以上に乱高下していますので、右肩上がりの投資シミュレーションしていた方はご注意ください・・・

この記事でわかること

- S&P500/オルカン/ナスダック100へ5年、10年、15年、20年、25年、30年積み立てた場合の平均リターンと平均利回りの比較

- S&P500/オルカン/ナスダック100の積み立て開始した年ごとのリターンと利回りの比較

- S&P500/オルカン/ナスダック100の最大・最小リターンのリアルなチャートで見る資産推移

1.オルカン/S&P500/ナスダック100の特徴とチャート比較

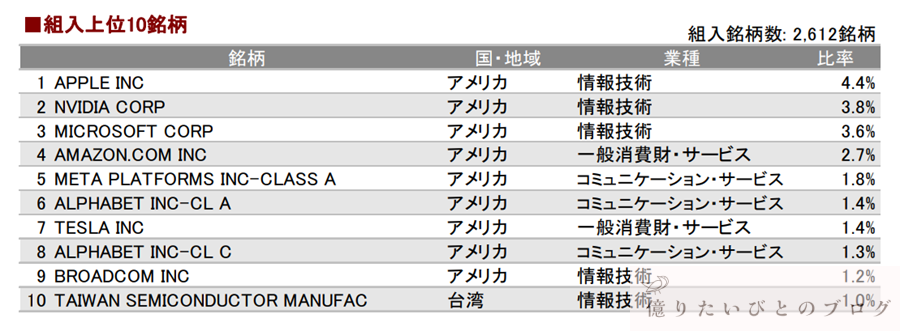

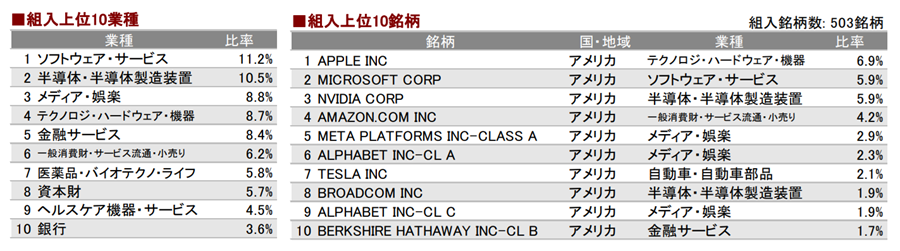

オルカン、S&P500、ナスダック100の特徴と構成銘柄を整理しておきます。

オルカンの特徴と構成銘柄

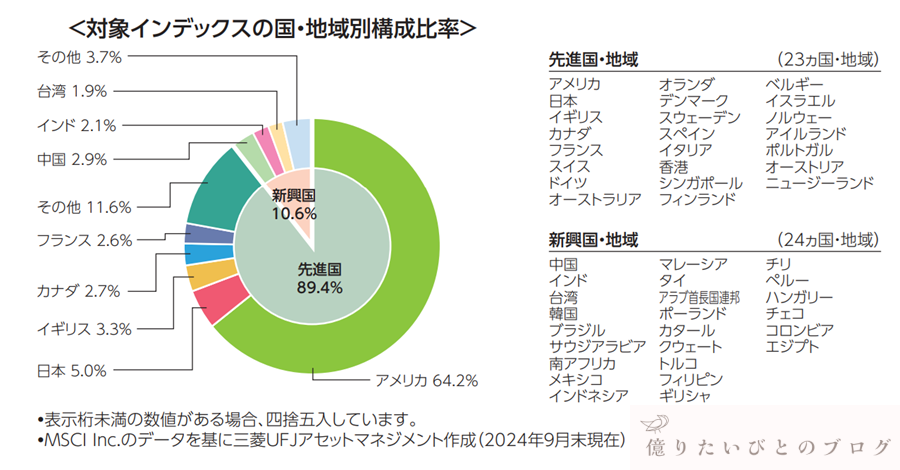

全世界株式(通称:オルカン)はその名の通り、全世界の主要な株式市場を包括する指数です。

米国だけでなく、欧州、アジア、新興国まで60以上の国々が対象となっており、異なる国々やセクターへ分散されているため、グローバルな市場の経済を反映しています。

S&P500の特徴と構成銘柄

S&P500はアメリカの大手企業500社の株式パフォーマンスを示す指数です。

企業の時価総額に基づいて加重平均されており、米国経済の動向を把握する上で重要な指標となっています。

構成銘柄は、主に情報技術、金融、ヘルスケアなどのセクターが含まれており、アップルやマイクロソフト、ジョンソン・エンド・ジョンソン、JPモルガン・チェースなど、様々な業種のリーディングカンパニーが採用されています。

ナスダック100の特徴と構成銘柄

ナスダック100指数は、米国のナスダック市場に上場する、金融を除く時価総額の大きい上位約100社を選んで構成され、時価総額加重平均によって算出される株価指数です。

構成銘柄には、アップルやマイクロソフト、アマゾンなどの巨大IT企業が大きなウェイトを占めており、これらの企業は、世界的に影響力を持ち、イノベーションを牽引する存在として注目されています。

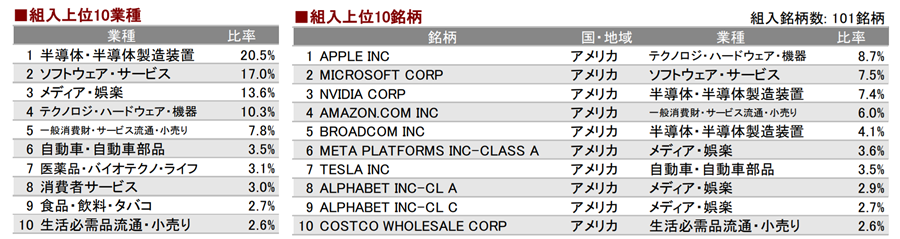

オルカン/S&P500/ナスダック100のチャート比較

オルカンの指数が設定された1988年1月の価格を1とした、各指数のドルベースと円ベースの2023年末までのチャートです。

切り取る期間で大きく変わりますので、あくまで参考とはなりますが、NASDAQ100の成長がすさまじいことがわかります。その分、落ちるときもすごいのですが・・・。また、直近3年では円ベースが大きく伸びており、為替(円安)の影響が大きくなっています。

2.オルカン/S&P500/ナスダック100のシミュレーション条件

オルカンが設定された1988年から3指数を比較します。37年分のオルカン、S&P500、ナスダック100のデータを利用した、今回のシミュレーション条件は以下の通りです。

S&P500のシミュレーション条件

- シミュレーションは以下6パターン

パターン1:10万円/月×5年積み立て(投資総額:600万円)

パターン2:10万円/月×10年積み立て(投資総額:1200万円)

パターン3:10万円/月×15年積み立て(投資総額:1800万円)

パターン4:10万円/月×20年積み立て(投資総額:2400万円)

パターン5:10万円/月×25年積み立て(投資総額:3000万円)

パターン6:10万円/月×30年積み立て(投資総額:3600万円) - 投資先はS&P500連動の投資信託を想定

- 投資信託の経費率は、オルカンとS&P500を0.1%(eMAXIS Slimシリーズ想定)、NASDAQ100は0.2%(ニッセイNASDAQ100想定)

- 配当はすべて再投資とし、直近の配当率で一律計算(オルカン:1.75%、S&P500:1.10%、NASDAQ100:0.5%)

- ドルベースではなく、円ベースでの算出

- 結果は12月末の資産評価額(端数は万単位で切り上げ)

3.過去データからの積み立てシミュレーション結果比較

1988年から2024年末まで、37年分のデータから毎年5年、10年、15年、20年、25年、30年積み立てた場合のシミュレーションを各指数で実施しています。

オレンジ~赤の部分は投資元本を下回ったパターンとなり、緑色になるほど資産額が大きくなっていきます。

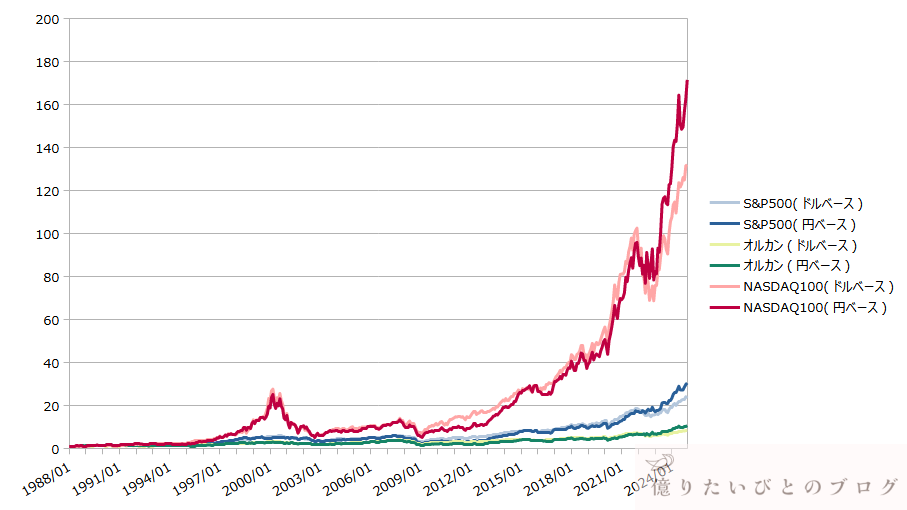

5年積立投資した利回りとリターンの比較

5年積み立ての平均(投資総額600万円)

- 平均トータルリターン

オルカン ・・・152万円

S&P500 ・・・202万円

ナスダック100・・360万円 - 年平均利回り

オルカン ・・・8.6%

S&P500 ・・・11.0%

ナスダック100・・17.4%

オルカン/S&P500/ナスダック100へ5年間積立投資したシミュレーション結果は以下の通りです。

33回のうち、オルカンは9回、S&P500は8回、ナスダック100は5回マイナスリターンになっています。ナスダック100が優秀に見えますが、ナスダック100の利回りは最低-23.6%~最大47.1%とブレ幅が非常に大きく、5年の積立投資ではリスクが非常に高いことがよくわかります。

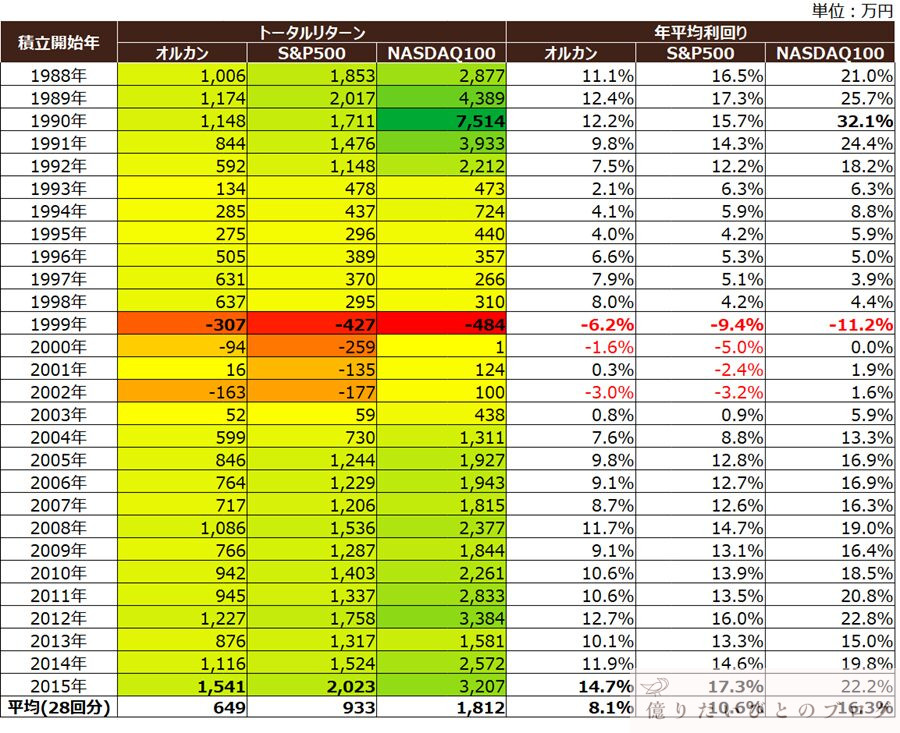

10年積立投資した利回りとリターンの比較

10年積み立ての平均(投資総額1200万円)

- 平均トータルリターン

オルカン ・・・649万円

S&P500 ・・・933万円

ナスダック100・・1,812万円 - 年平均利回り

オルカン ・・・8.1%

S&P500 ・・・10.6%

ナスダック100・・16.3%

オルカン/S&P500/ナスダック100へ10年間積立投資したシミュレーション結果は以下の通りです。

27回のうち、オルカンは3回、S&P500は4回、ナスダック100は1回マイナスリターンになっています。利回りを比較すると、オルカンは最低-6.2%~最大14.7%と安定してきています。一方で、S&P500やナスダックはオルカンの1.5~2倍程度ブレ幅が大きくなっているため、10年の積立投資をリスク低めに抑えたい場合は、オルカンで良いと思われます。

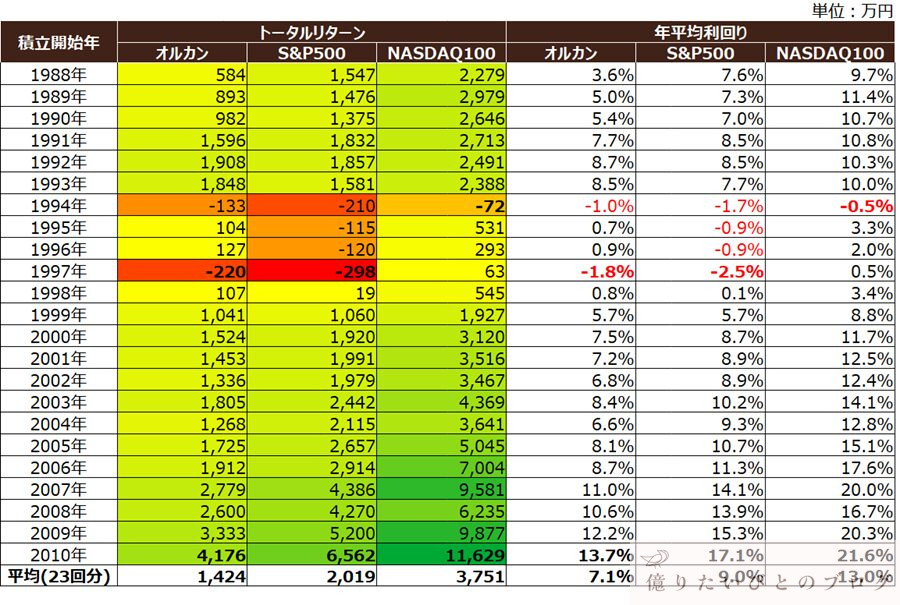

15年積立投資した利回りとリターンの比較

15年積み立ての平均(投資総額1800万円)

- 平均トータルリターン

オルカン ・・・1,424万円

S&P500 ・・・2,019万円

ナスダック100・・3,751万円 - 年平均利回り

オルカン ・・・7.1%

S&P500 ・・・9.0%

ナスダック100・・13.0%

オルカン/S&P500/ナスダック100へ15年間積立投資したシミュレーション結果は以下の通りです。

22回のうち、オルカンは2回、S&P500は4回、ナスダック100は1回マイナスリターンになっています。利回りもナスダック100が最低、最大ともに優れており、積立投資を15年継続できるのであれば、オルカンやS&P500に投資する必要がないように見えます。

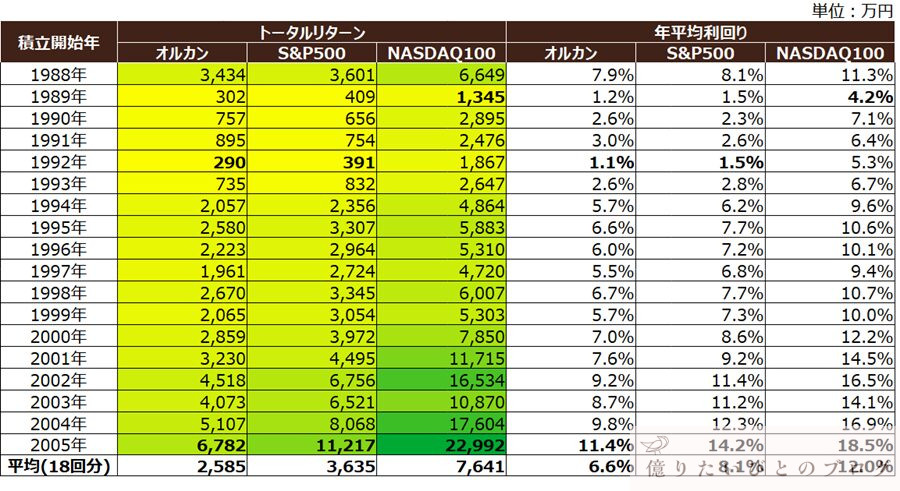

20年積立投資した利回りとリターンの比較

20年積み立ての平均(投資総額2400万円)

- 平均トータルリターン

オルカン ・・・2,585万円

S&P500 ・・・3,635万円

ナスダック100・・6,641万円 - 年平均利回り

オルカン ・・・6.6%

S&P500 ・・・8.1%

ナスダック100・・12.0%

オルカン/S&P500/ナスダック100へ20年間積立投資したシミュレーション結果は以下の通りです。

3指数ともに、17回すべてでマイナスリターンがありませんでした!長期の積立投資は20年を目安に考えると良いかもしれません。また、15年の積立投資と同様、利回りはナスダック100が最低、最大ともに優れており、オルカンやS&P500との差が広がっています・・・。

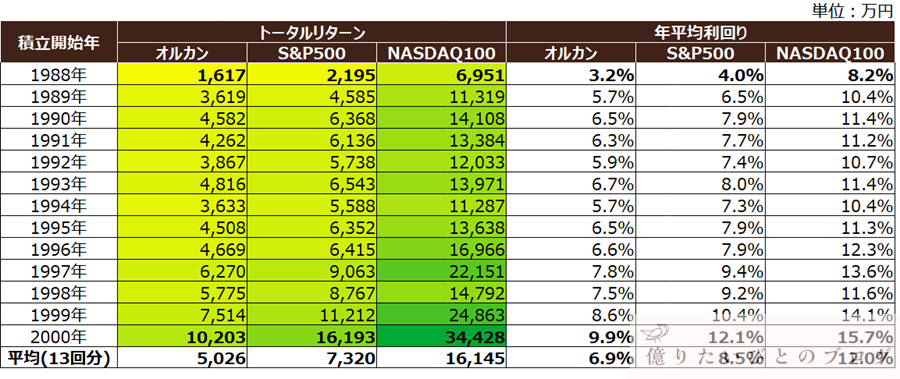

25年積立投資した利回りとリターンの比較

25年積み立ての平均(投資総額3000万円)

- 平均トータルリターン

オルカン ・・・5,026万円

S&P500 ・・・7,320万円

ナスダック100・・1億6,145万円 - 年平均利回り

オルカン ・・・6.9%

S&P500 ・・・8.5%

ナスダック100・・12.0%

オルカン/S&P500/ナスダック100へ25年間積立投資したシミュレーション結果は以下の通りです。

20年の積立投資同様、3指数すべてマイナスリターンはありません。また、利回りもナスダック100が最低、最大ともに優れており、少しですがオルカンとS&P500との差は広がっています。直近15年は米国企業(特にハイテク)が強かったため、当然の結果ではあります。

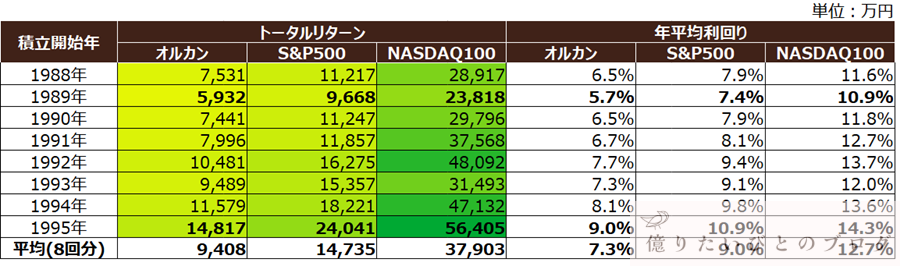

30年積立投資した利回りとリターンの比較

30年積み立ての平均(投資総額3600万円)

- 平均トータルリターン

オルカン ・・・9,408万円

S&P500 ・・・1億4,735万円

ナスダック100・・3億7,903万円 - 年平均利回り

オルカン ・・・7.3%

S&P500 ・・・9.0%

ナスダック100・・12.7%

オルカン/S&P500/ナスダック100へ30年間積立投資したシミュレーション結果は以下の通りです。

長期積立投資はNASDAQ100が最適解であると言わんばかりの結果です。ただし、データ数が少ないこと、直近10年は米国経済が強く、特にビックテック企業が大きく躍進したためですので、今後も同じ状況が続くかはわかりません。あくまで過去データのシミュレーションですので、過去の参考としてください。

4.オルカン/S&P500/ナスダック100の最大、最小パフォーマンスのチャート比較

過去データの積み立て投資シミュレーションから、投資対象としてはNASDAQ100がオールカントリーやS&P500を大きくアウトパフォームしていることが数字だけでもよくわかりますが、チャートで見るとよりわかりやすくなります。

NASDAQ100が大きくアウトパフォームしているのは、米国の巨大テック企業であるAppleやMicrosoft、Google、Amazonなどが大きく成長してきた結果なので、当然のシミュレーション結果ではあります。

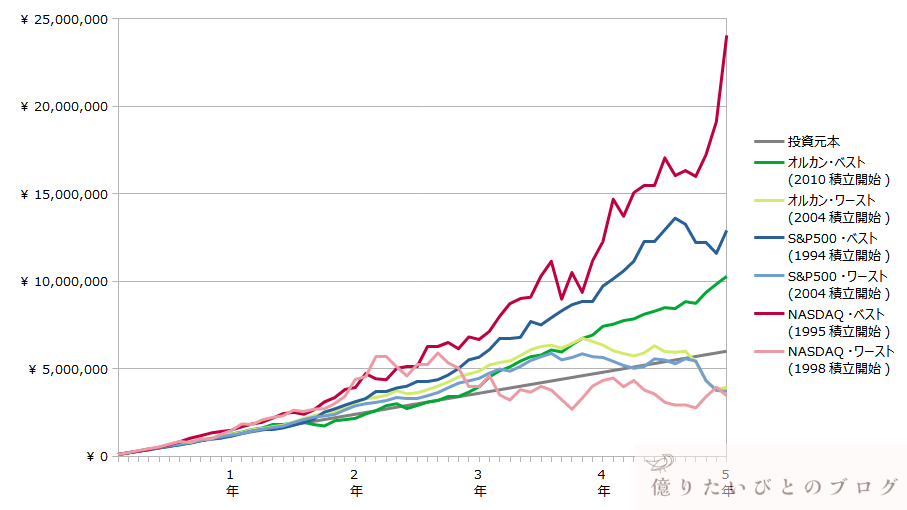

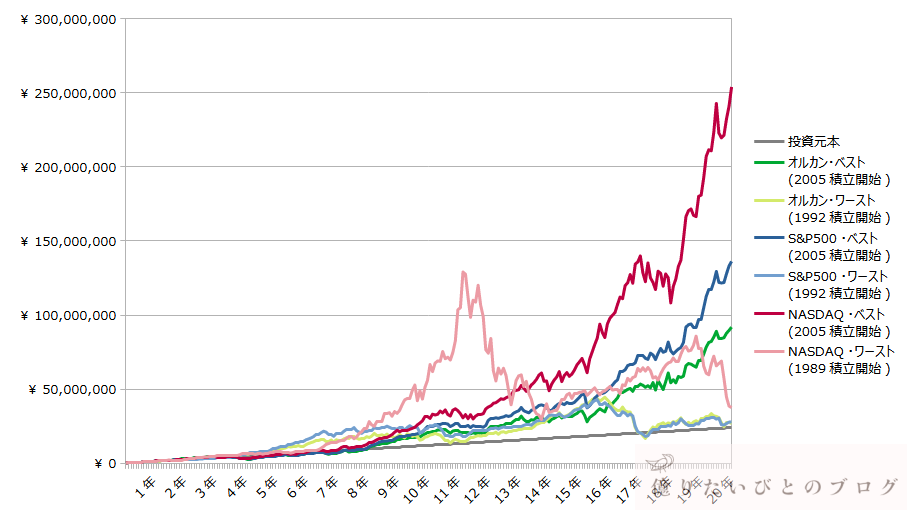

5年積立投資したチャート

10年積立投資したチャート

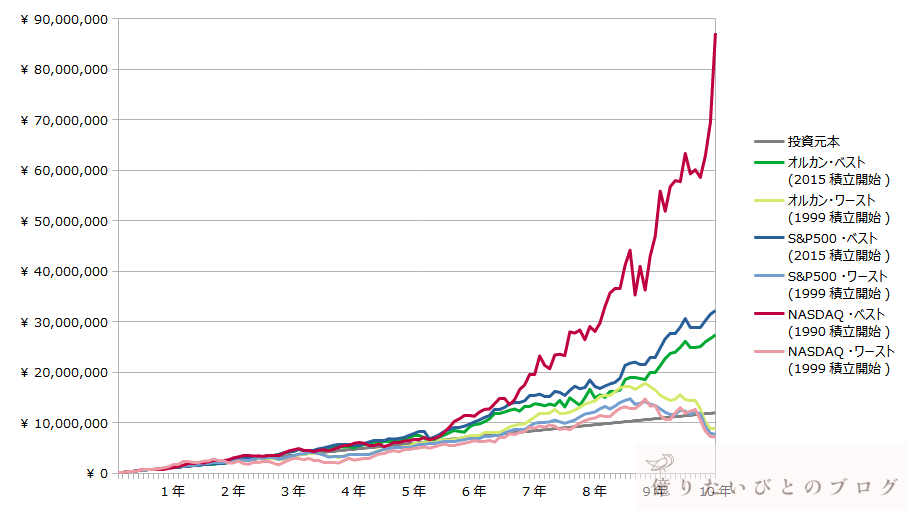

15年積立投資したチャート

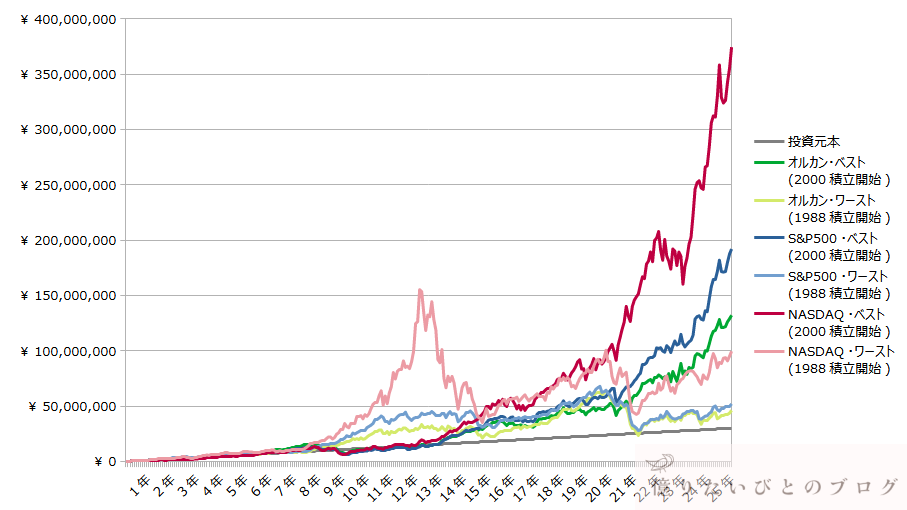

20年積立投資したチャート

25年積立投資したチャート

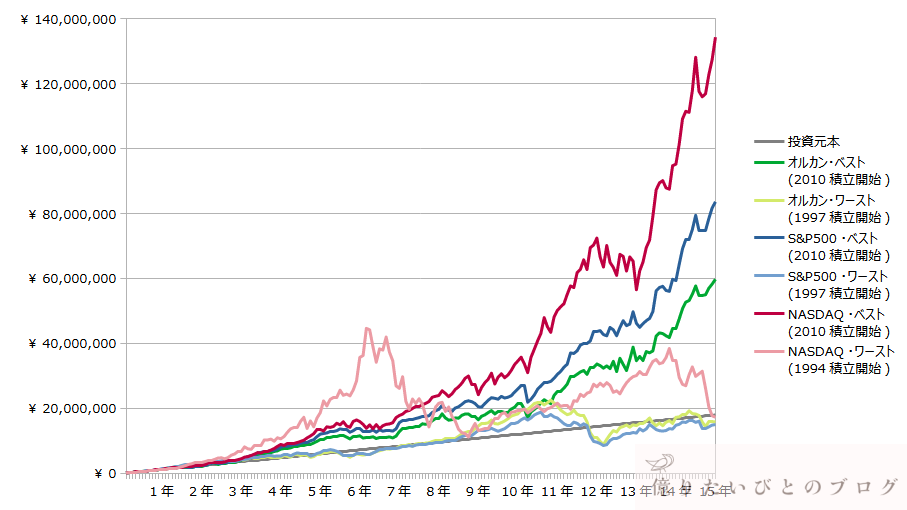

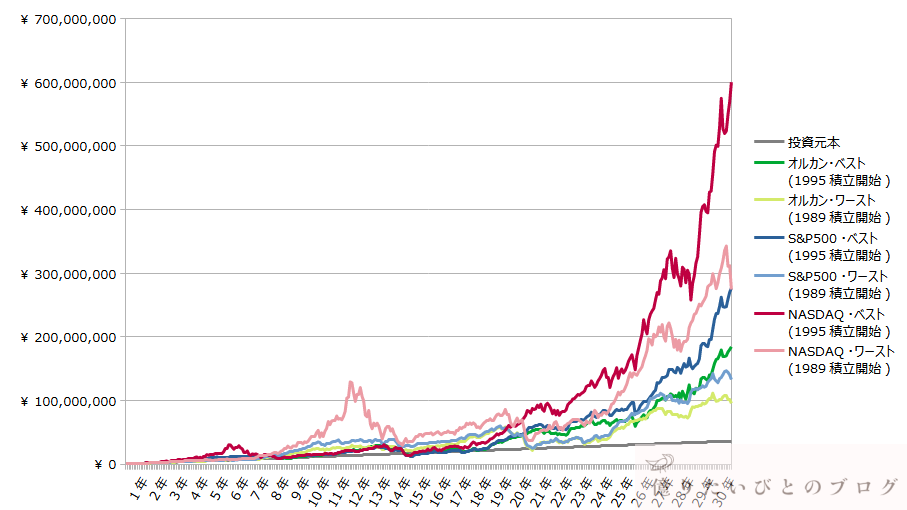

30年積立投資したチャート

ナスダック100の動きが激しいため、オルカンやS&P500の動きが小さく見えますが、暴落時は当たり前のように資産が半分になったりしますので、ご注意ください!30年積立投資を続けた場合、S&P500やオルカンのベストをナスダック100のワーストが超えてしまうという驚異的な結果には驚きです。

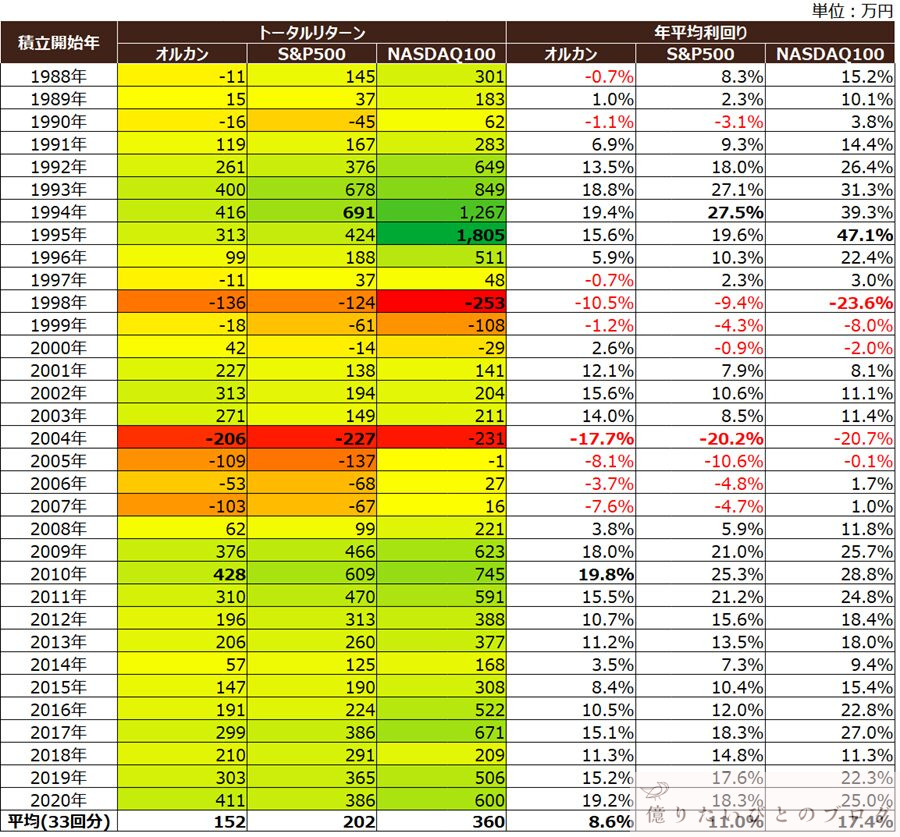

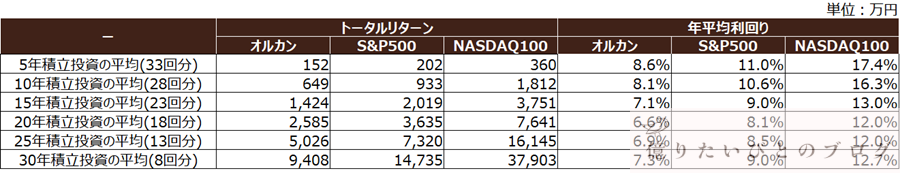

5.オルカン、S&P500、ナスダック100の平均利回りとリターン まとめ

最後にオルカン、S&P500、ナスダック100の各積み立て期間における平均をまとめると以下のようになります。

直近37年間の過去データから、パフォーマンスが一番良かったのはNASDAQ100で間違いありません。では、長期積み立て投資はNASDAQ100で良いのか?と言われると、

1つの選択肢ではありますが、最適解かと言われると少々悩ましいです。

悩ましい観点は2つとなります。

- 未来が読めないことは当然なので、今後も米国が強いとは限らない

- NASDAQの値動きが激しいため、暴落するタイミングで積み立てをやめるとマイナスが大きくなる

前者はどうにもなりませんので、米国が強いと考えるならS&P500やVTI、NASDAQへ、そうでないと考えるならオールカントリーや新興国株式へ投資となります。

後者については、リスクの取り方になりますが、私の場合は投資期間でリスクを低減することにしました。

具体的には、10年でFIREを目指しているため、積立投資期間を10年で想定していますが、10年後に株が暴落してしまった場合はそこで積み立てをやめずに、サラリーマンを続けるという選択肢をとることで、最悪、20年積み立てるというシンプルな方法です。

ただし、全力NASDAQはさすがにリスクが高いので、積立投資の33%程度をNASDAQに振り向けています。残りは、私は米国が強いと思っているので、S&P500とVTIへ振り向けています。

なにより、10年間の積み立て最小パフォーマンスのチャートにある通り、積み立て期間の半分以上が含み損を抱える状態であっても、積み立てをやめない強い精神力が一番大切なのかもしれません。

今回はオールカントリー、S&P500、NASDAQ100の過去データから比較のまとめ記事です。それぞれの指数はもう少し長い期間のシミュレーションを実施しており、詳細はこちらにありますので、是非、こちらもご覧ください。