※2024/01/13 Update※

2024年から新しくなるNISA制度ですが、投資枠が拡大して年間の上限である360万円を”毎月30万円つみたてる”か、”年初に一括で360万円を投資する”か、迷っていらっしゃる方はいないでしょうか?

新たなNISA制度を少しでも有利に使うため、過去の実績はどうだったのか?をシミュレーションすることで、可能性の高いほうを選択していきましょう!

お悩みポイント

- オルカンに年間上限の360万円まで投資する予定だけど、”つみたて”と”一括投資”どちらが有利なのか?

- ”つみたて”と”一括投資”はオルカンに投資すると、どのぐらい差がつくのか?

- 年初に一括で360万円も投資するのはリスクが大きいのでは?

- シミュレーターで年利5%計算なら簡単だけど、実際のオルカンの株価だとどうなるのか?

今回の記事では、多くの方が積立投資の投資先として選んでいる銘柄の全世界株式(通称オルカン)に対して、1988年~2023年まで、それぞれの年で積み立て開始した35年分をシミュレーションしています。

1.2024年に新しくなるNISA制度の概要

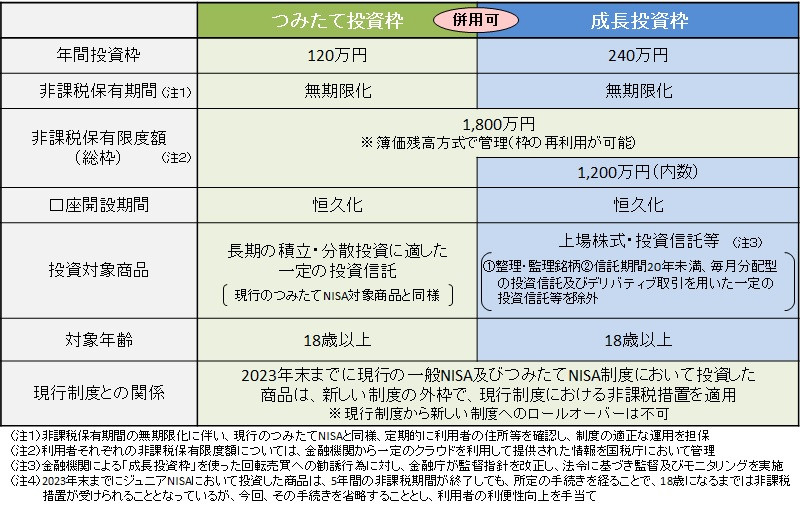

2024年から始まる新NISA制度は、非課税投資枠の拡大や非課税保有期間の無期限化など、現行のNISA制度と比べて大きく変わり投資額、期間ともに大幅に拡大されました。

具体的な投資額について、新NISA制度では、つみたて投資枠と成長投資枠の2種類の口座を併用することができ、年間投資枠は最大360万円、生涯非課税限度額は1800万円まで広がっています。

ここまで投資上限額が引き上げられ、また、期間も恒久化されたため、この2024年から始まる新しいNISA制度をうまく利用できるかどうか?が資産形成をするうえで、本当に重要になってきます。

今回は、投資枠の年間上限である360万円まで毎年投資できる資金力のある方が、”毎月つみたてる”か”年初一括投資する”か、過去のオルカンのデータをシミュレーションすることで、”おそらくこれが最適解”をご紹介します。

2021年から投資を始めた初心者のブログ管理人「なおた」は、成長投資枠も含めてすべて、S&P500か全世界株式(通称オルカン)の投資信託で新NISAの投資枠を使い切ることをおすすめします。

2.”つみたて”と”一括投資”のオルカン シミュレーション条件

1988年から35年分のオルカンのデータを使い、以下の条件を考慮してシミュレーションしていきます。

新NISAの投資条件

- シミュレーションは以下5パターン

パターン1:30万円/月×5年積み立て

パターン2:年初120万円+20万円/月×5年積み立て

パターン3:年初240万円+10万円/月×5年積み立て

パターン4:年初300万円+5万円/月×5年積み立て

パターン5:年初360万円×5年積み立て - 投資先は全世界株式(オルカン)連動の投資信託を想定

- 投資信託の経費率は0.1%とし、配当はすべて再投資

- 配当は直近のオルカン平均配当率の1.75%で一律計算

- ドルベースではなく、円ベースでの算出

- 投資開始から5年間で新NISA投資枠は上限の1800万円まで投資、その後10年間運用(合計15年)

なお、オルカンの直近20年の年間平均利回り(ドルベース)である約6%(月利で約0.49%)で上記5パターンを比較すると以下のようなグラフになります。

各パターンの15年目終了時点の新NISA資産額

- パターン1:30万円/月×5年積み立て:約3,730万円

- パターン2:年初120万円+20万円/月×5年積み立て:約3,770万円

- パターン3:年初240万円+10万円/月×5年積み立て:約3,810万円

- パターン4:年初300万円+5万円/月×5年積み立て:約3,830万円

- パターン5:年初360万円×5年積み立て:約3,850万円

このように順調に上がってくれれば、当然早く投資したほうが有利ですが、実際は上昇と急落を繰り返します。NISA枠をオルカンの投資信託で使っていたらどうなっていたのか?次の章で確認しましょう!

3.新NISAの”つみたて”と”一括投資”のオルカン シミュレーション結果

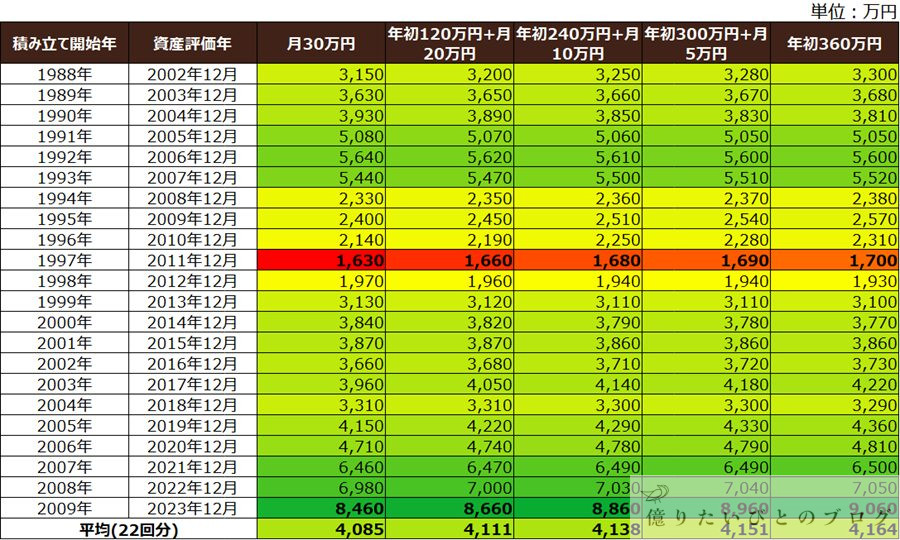

それでは、1988年を開始年として、毎年1月から積み立てたシミュレーション結果を見てみましょう。現在、2024年になりますので、15年前の2009年積み立て開始が最新となり、22回分のデータになります。

なお、オレンジ~赤の部分は投資元本の1,800万円を下回ったパターンであり、緑色になるほど資産額が大きくなっていきます。

平均を見ればわかる通り、”年初に360万円を一括投資”するのが一番資産が増えているので、毎月の積み立てよりも年初一括投資のほうが有利ではあります。

全22回のうち、”月30万円の積み立て投資”と”年初360万円の一括投資”で、どちらの資産が増えた年が多かったか?というと、

月30万円の積立投資:8回(36.4%) < 年初360万円の一括投資:14回(64.6%)

となっています。

ただし、その差は15年間運用して80万円程度であるため、平均を見るとそこまで大きな差ではないとも言えます。

唯一、元本割れしてしまった1997年に投資を開始したパターンでは、年初一括投資が一番ダメージが少ないこともわかりますね!

4.新NISAの投資枠上限まで”つみたて”と”一括”の最大差は?

NISA制度で15年間オルカンに投資した過去シミュレーション結果から、”年初に360万円を一括投資”するのが有利ではあるが、そこまで大きな差はないということがわかりました。

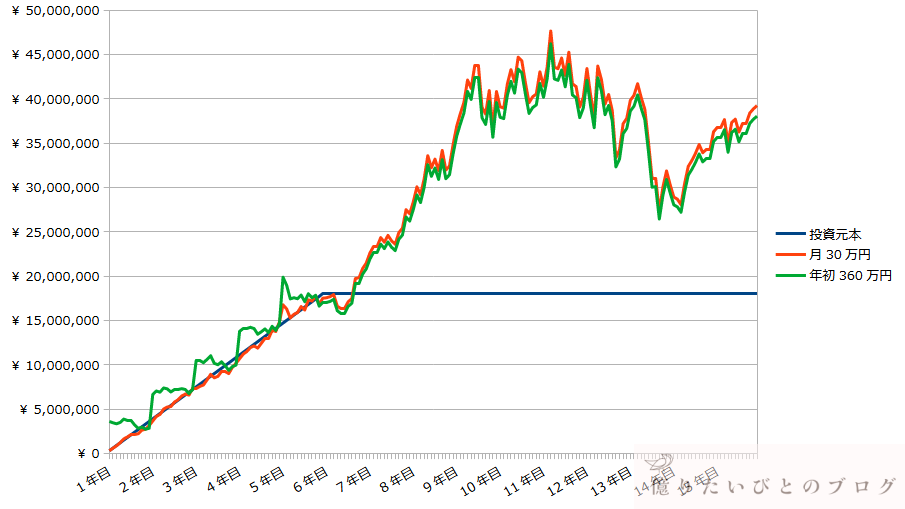

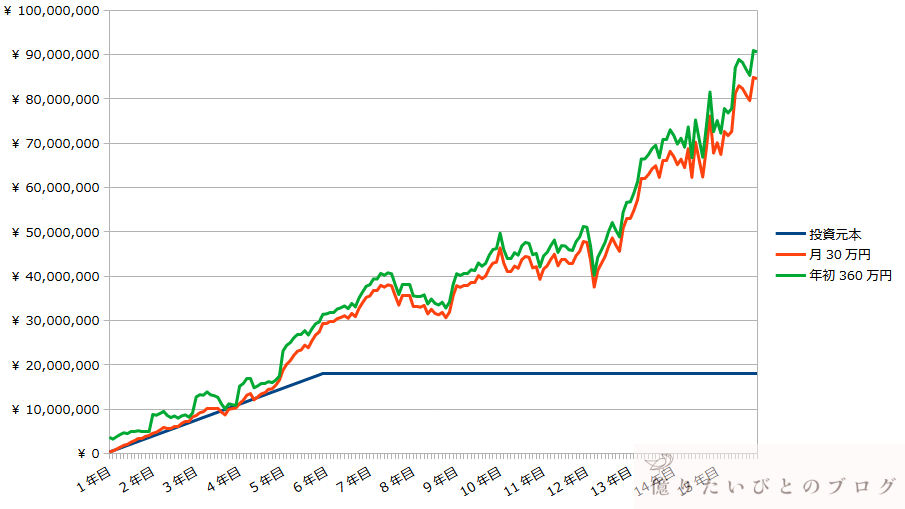

しかし、投資を開始した年によっては、かなり大きな差になっていますので、「”つみたて”が有利だった1990年開始」と「”年初一括”が有利だった2009年開始」のオルカンシミュレーションを確認しておきましょう。

”つみたて”が有利だった1990年開始シミュレーション

”年初一括”が有利だった2009年開始シミュレーション

どちらのパターンも投資元本1,800万円に対して、評価額が2倍の3,600万円以上になっているため、あまり大きな差に見えませんが、

・1990年開始の場合は、”つみたて”が約+120万円

・2003年開始の場合は、”一括投資”が約+600万円

となっており、つみたて有利な場合は最大約3%程度、一括投資有利な場合は最大約7%程度、資産の差がついています。

資産の絶対額が大きいだけに、差がつくときは結構大きな差がつくのは理解しておきましょう!

5.新NISAの投資枠上限までのオルカンおすすめ投資法

オルカンの過去データからのシミュレーションから、

・年初に360万円を一括投資するほうが有利であるが、その差は平均すると80万円程度(約2%程度)であること

・”つみたて”が有利だった最大の差は約3%程度であること

・元本割れしてしまった唯一の1997年開始のパターンでダメージが一番少ないのが一括投資であること

を考慮すると、NISAの年間投資枠上限である360万円まで投資できる方は、

年初300万円+月5万円をクレジットカードでつみたて投資しポイントをゲットする

のが、管理人としてはおススメです。

ただし、あくまで過去データからのおすすめであり、絶対ではありません!また、投資を始めたばかり、もしくはNISAで初めて資産運用を始めるような方は、月30万円のつみたて投資をおすすめします。株はリスク資産であり上下に大きく動くため、いきなり大きな額の資産で運用すると、ご自身のリスク許容度を超えてしまい、株式市場から退場してしまいますので・・・。

新NISAの投資枠上限である360万円まで最速で投資して本当に大丈夫なのか?ご心配な方は、こちらの記事でオルカンの過去シミュレーションをしておりますので、あわせてご覧ください。

新NISAの証券口座はもう決めましたか?まだの方、変更予定の方は、お得な証券口座で始めるためにこちらの記事もどうぞ!