法改正で2022年10月から、サラリーマンでもiDeCoへの加入が容易になるため、検討している方も多いのではないでしょうか?私もそのうちの1人です。

今回は40代独身サラリーマンの立場から、NISAとiDeCoを併用すべきか、どちらを優先すべきかなど、考え方をお伝えしていきたいと思います。

今回の結論

iDeCoやNISA、つみたてNISAの制度を利用して節税しながら投資することになりますが、その資金は何のために使うお金なのか?が重要です。

<老後資金としての場合>

・サラリーマンで退職金制度のない企業であればiDeCo最優先。さらに余裕があれば、つみたてNISAを利用。

・サラリーマンで退職金制度のある企業であれば、年収と退職金次第となるが、大手で年収も高いことが多いと思われるので、iDeCo優先。さらに余裕があれば、つみたてNISAを利用。

<老後資金以外の場合(FIREのため、節税のためなど)>

・サラリーマンで退職金制度のない企業であり、資金を60歳まで使わない前提であればiDeCoを優先。余裕があれば、さらにNISAもしくは、つみたてNISAを利用。早期リタイアするタイミングから資産の取り崩しを考えている場合は、iDeCoではなくNISA、つみたてNISAのみ利用。

・サラリーマンで退職金制度のある企業であれば、NISA、つみたてNISA優先。余裕がある&資金を60歳まで使わない前提であればさらにiDeCoを利用。

iDeCoとNISA、つみたてNISAの制度

まずは、iDeCo、NISA、つみたてNISAの制度を確認しておきましょう。

どちらの制度も自分で金融商品へ投資して運用し、資産を増やしていくことが前提となっているため、投資に対する最低限の知識は必要になります。

老後資金を作るうえで非常に強力な制度だと思いますので、投資の勉強を始めることをおすすめいたします。

なお、NISA、つみたてNISAは併用できませんので、ご注意ください。

iDeCoとは

iDeCoとは、公的年金にプラスして給付を受けられる私的年金制度の一つです。公的年金と異なり、加入は任意となります。

出典:厚生労働省ホームページより

加入の申込、掛金の拠出、掛金の運用の全てをご自身で行い、掛金とその運用益との合計額をもとに給付を受け取ることができます。

国民年金や厚生年金と組み合わせることで、より豊かな老後生活を送るための一助となります。

iDeCoは老後の年金資産として制度設計されているため、60歳以降で使うための資産であることを理解しておきましょう。

NISAとつみたてNISA

\ NISA /

一般NISAとは、2014年1月にスタートした、少額からの投資を行う方のための非課税制度です。

出典:金融庁ウェブサイト

\ つみたてNISA /

つみたてNISAとは、特に少額からの長期・積立・分散投資を支援するための非課税制度です。

出典:金融庁ウェブサイト

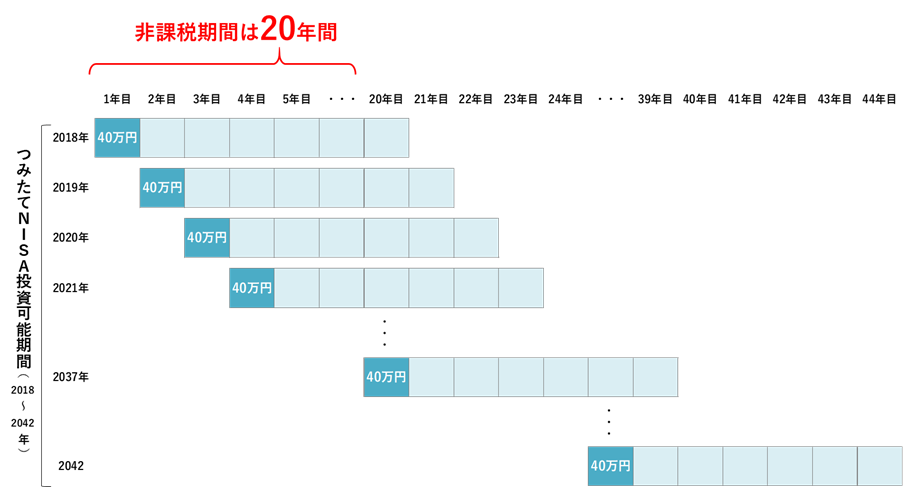

つみたてNISAも投資した投資信託の値上がり益にかかる税金が非課税になる制度ですが、非課税期間が20年と非常に長いです。

NISA、つみたてNISAは投資を利益に対する課税が非課税になるだけの制度であり、iDeCoとは違って、いつでも資産を使うことができる!

iDeCoとNISA、つみたてNISAのメリット/デメリット

\ iDeCo /

まず、iDeCoのメリットは以下2点となります。

- 投資で運用した利益が非課税になる

- 投資した資金が全額所得控除になる

所得が多い方は、特に投資資金が全額所得控除になる効果が大きくなります。

例えば、企業型確定拠出年金(DC)、確定給付企業年金(DB)両方制度がある企業の場合、iDeCoの毎月の上限が12,000円となりますが、年収1000万円の方であれば、年間約44,000円程度の節税となります。

次に、メリットにもなり、デメリットにもなるのが以下です。

- 受け取り時、年金として受け取る場合は「公的年金等控除」、一時金の場合は「退職所得控除」の対象となる

iDeCoは、このメリットにもデメリットにもなる”受け取り方”が制度をややこしくしています。

まず、退職金がない企業であれば一時金で一括で受け取り、退職所得控除を利用するのが一番お得になるはずです。大学を卒業し、38年間勤続し、60歳で退職する場合、2080万円までは非課税で受け取ることができます。iDeCoで2000万円の資産をつくることができれば、老後2000万円問題は一気に解決しそうです。

次に、退職金がある企業の場合、退職金の額次第では、退職所得控除をすべて使い切ってしまう可能性があります。その場合、年金として受け取ったほうが良いか、一時金として受け取ったほうが良いか、iDeCoの資産がどの程度になっているか、厚生年金がいくらになるか、いつから受け取るかなど、非常に複雑なシミュレーションが必要になってしまいます。

FIREを考えている方は、なおさら複雑になってきます。。。

\ NISA、つみたてNISA /

NISA、つみたてNISAのメリットは、iDeCo同様”投資で運用した利益が非課税になる”ことです。現在、金融所得課税は約20%となっているため、これは非常に大きなメリットです。

デメリットは、”損益通算ができない”ことです。資産運用に失敗してマイナスが出てしまった場合、その損失を3年間、利益と相殺できるのですが、NISA、つみたてNISAではできません。

NISA、つみたてNISAはメリットもデメリットもシンプルです。故に、投資をするのであれば、全員がNISAかつみたてNISAを利用すべきというレベルの制度です。

どちらを優先するか?併用もするべきか?

メリット、デメリットを理解したうえで、”どう考えれば良いか?”ですが、iDeCoやNISA、つみたてNISAで増やした資産は何のために使うお金なのか?ということになります。また、退職金があるかどうかも大きなポイントになってきます。

具体的な考え方のまとめは以下の通りです。

<老後資金としての場合>

<サラリーマンで退職金制度のない企業>

iDeCo最優先。さらに余裕があればつみたてNISAを利用。

<サラリーマンで退職金制度のある企業>

年収と退職金次第となるが、退職金制度があるとなると大手で年収も高いことが多いと思われるので、iDeCo優先。さらに余裕があればつみたてNISAを利用。

<老後資金以外の場合(FIREのため、節税のためなど)>

<サラリーマンで退職金制度のない企業>

資金を60歳まで使わない前提であればiDeCoを優先。余裕があれば、さらにNISAもしくは、つみたてNISA利用。早期リタイアするタイミングから資産の取り崩しを考えている場合は、iDeCoではなくNISA、つみたてNISAのみ利用。

<サラリーマンで退職金制度のある企業>

NISA、つみたてNISA優先。余裕がある&資金を60歳まで使わない前提であればさらにiDeCoを利用。

おまけ ~管理人なおたはどうする?~

FIREを10年後(もう1年経ったので残り9年ですが)に予定している私ですが、

iDeCo+つみたてNISAを併用

します。

私の場合、退職金制度のある会社のサラリーマンで退職金もそこそこ出るため、iDeCoのメリットを最大限いかすことが難しいのですが、資金に余裕がある(月35~40万円は投資にまわしている)のと、iDeCoへの投資が全額所得控除になるメリットが非常に大きいため、併用することとしました。

FIRE後もiDeCoへ資金を最低掛け金の月5,000円だけ入れ続けることで、退職所得控除の枠を広げることができるため、60歳での受け取り時に税金を少しでも節約できることも、併用することとしたポイントになります。

\つみたてNISAもクレカ積立でマネックス証券がおすすめ/

投資するならクレジットカードと投資信託のポイントがたくさんもらえる証券会社にしましょう!

比較記事はこちらになります。