※2026/02/05 Update※

S&P500に積立投資するなら、何年続ければ安定した結果が得られるのか?

本記事では、過去のS&P500データを用いて、10年・20年・30年の積立投資を比較シミュレーションしました。

シミュレーションの結果、20年積立は「マイナスになりにくさ」と「リターン」のバランスが、最も取りやすい期間であることが分かりました。

短期・長期それぞれのリスクと特徴を、データとグラフでわかりやすく解説します。

なお、2024年から始まった新NISA制度においても、この積立期間の考え方が役に立ちます。

この記事でわかること

S&P500に積立投資するなら、10年・20年・30年で結果はどう変わるのか

→ 過去データを使ったシミュレーションで、投資期間ごとのリターンとリスクを比較します。なぜ「20年積立」が最も現実的な目安と言えるのか

→ マイナスになる可能性、ブレ幅、安定性の観点から20年積立の特徴を整理します。これからS&P500に積立投資する人が、投資期間をどう考えるべきか

→ 短期・中期・長期それぞれに向いている考え方を、データをもとに解説します。

※本記事では、S&P500の過去の価格データをもとに、配当を含めた長期積立投資の傾向を把握することを目的として、配当利回りを年1.1%と仮定した保守的な条件で、毎月一定額を積み立てた場合のシミュレーション結果を掲載しています。

1.S&P500はどんな指数?構成銘柄と特徴を整理

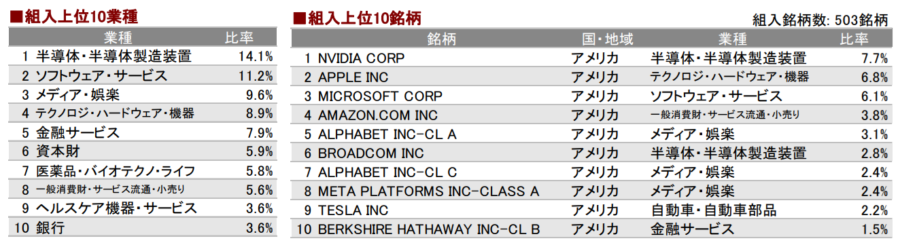

S&P500は、アメリカを代表する上場企業500社で構成される株価指数です。

特定の業種や企業に偏らず、米国経済全体の動きを幅広く反映する指数として知られています。

以下は、S&P500の構成銘柄の一例として、組入比率の高い業種および銘柄をまとめたものです。

本記事では、指数全体の分散性や長期投資との相性を確認する目的で掲載しています。

構成銘柄は、企業の時価総額や流動性、業種バランスなどをもとに選定され、原則として四半期ごとに見直しが行われています。

そのため、S&P500には以下のような特徴があります。

S&P500の特徴

- 成長性の高い企業が自然に入れ替わる

- 業績が低迷した企業は指数から外れる

- 長期的に米国経済の成長を取り込みやすい

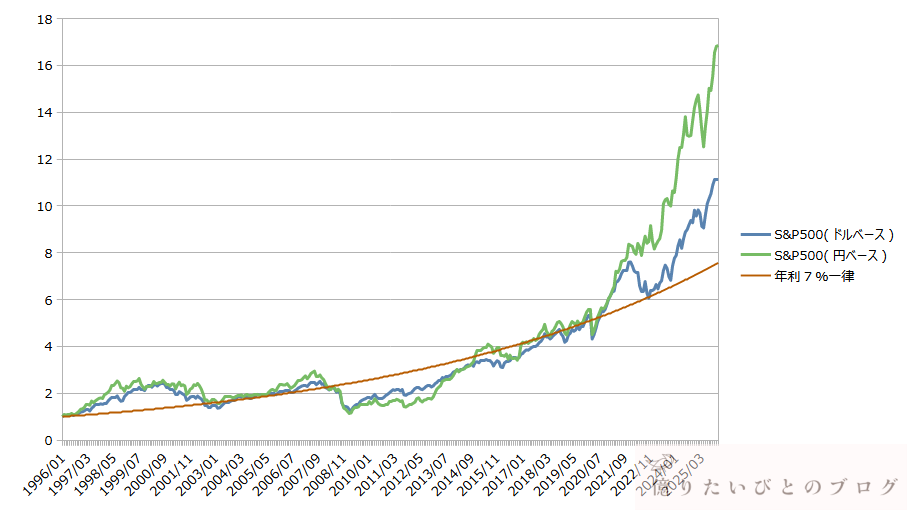

下のチャートは、S&P500の直近30年間の価格推移を示したものです。

※30年前の1996年1月末のS&P500価格を1としたチャート

ITバブル崩壊やリーマンショック、コロナショックなど、大きな下落局面を何度も経験しながらも、長期的には回復と成長を繰り返してきたことが分かります。

ただし、これは「短期でも安定する」という意味ではありません。

投資期間が短い場合、積立開始のタイミングによってリターンに大きな差が生じることもあります。

そこで本記事では、S&P500に毎月一定額を積み立てた場合、10年・20年・30年という投資期間の違いによって結果がどのように変わるのかを、過去データを用いて比較シミュレーションしました。

S&P500は幅広い業種・企業で構成された指数ですが、それでも積立期間が短い場合には、投資開始のタイミングによって結果に差が出ます。

では実際に、積立期間が10年・20年・30年と変わると、結果はどの程度変わるのでしょうか。

まずは、10年間積立投資した場合のシミュレーション結果を見ていきましょう!

2.S&P500に10年積立投資した場合のシミュレーション結果

まずは、S&P500に10年間積立投資を行った場合のシミュレーション結果を見ていきます。

10年という期間は「中期投資」として一つの目安になりますが、積立開始のタイミングによっては結果にばらつきが出やすいのが特徴です。

シミュレーション条件

- 10万円/月×10年積み立て(投資総額:1200万円)

- 投資先はS&P500連動の投資信託を想定

- 投資信託の経費率は0.1%とし、配当はすべて再投資(配当は直近のS&P500平均配当率1.10%で一律計算)

- ドルベースではなく、円ベースでの算出

- 結果は12月末の資産評価額(端数は万単位で切り上げ)

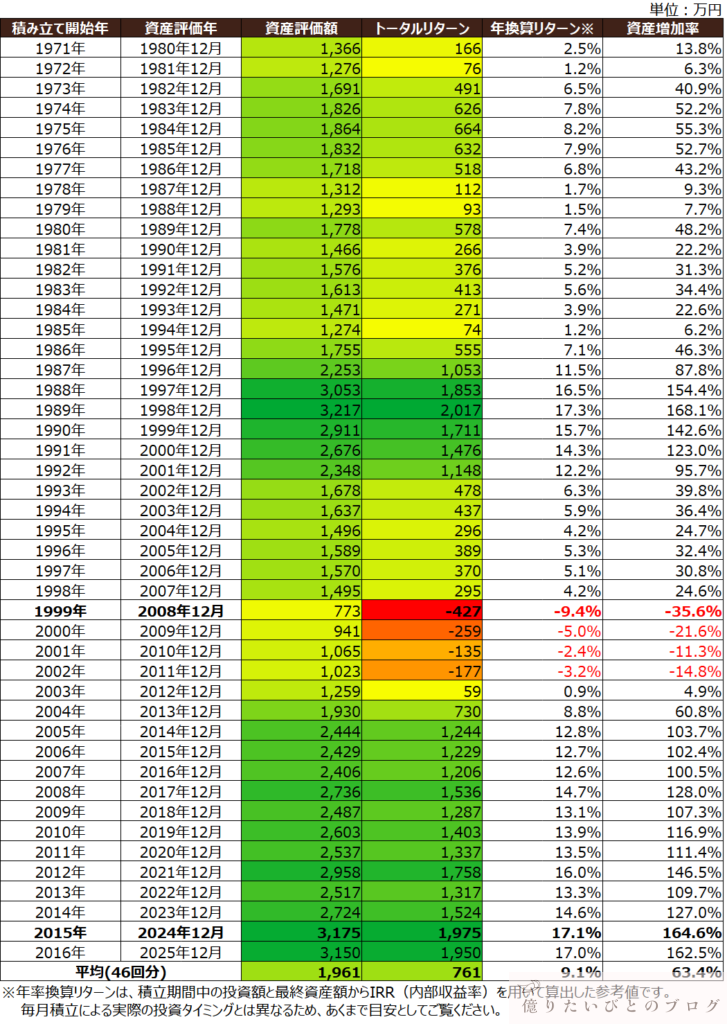

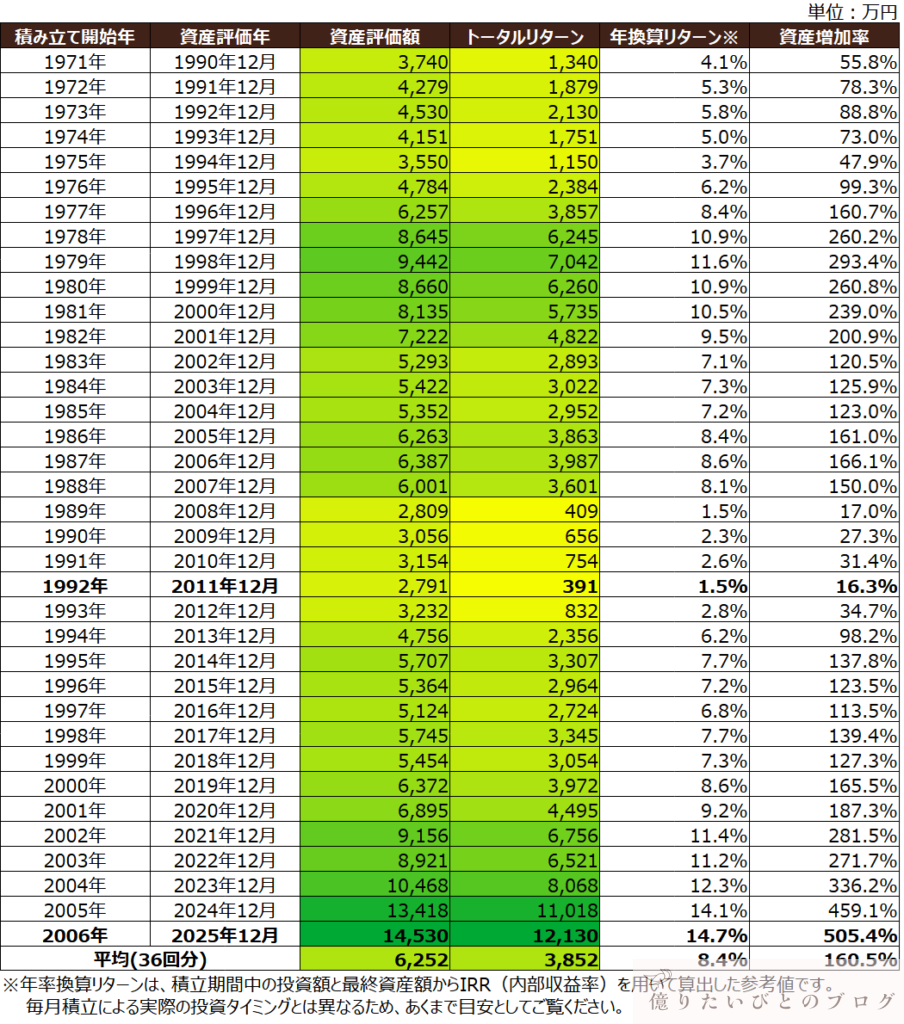

S&P500:10年積立投資の結果(表)

以下の表は、積立開始年ごとに最終的な資産額を一覧にしたものです。

同じ積立期間でも、開始時期によって結果に差が出る点に注目してください。

特に10年では、結果の振れ幅が大きい点に注意が必要です。

10年積立の平均(投資総額1200万円)

- 平均トータルリターン:761万円

- 年平均利回り:9.1%

- プラスになった割合:91.3%

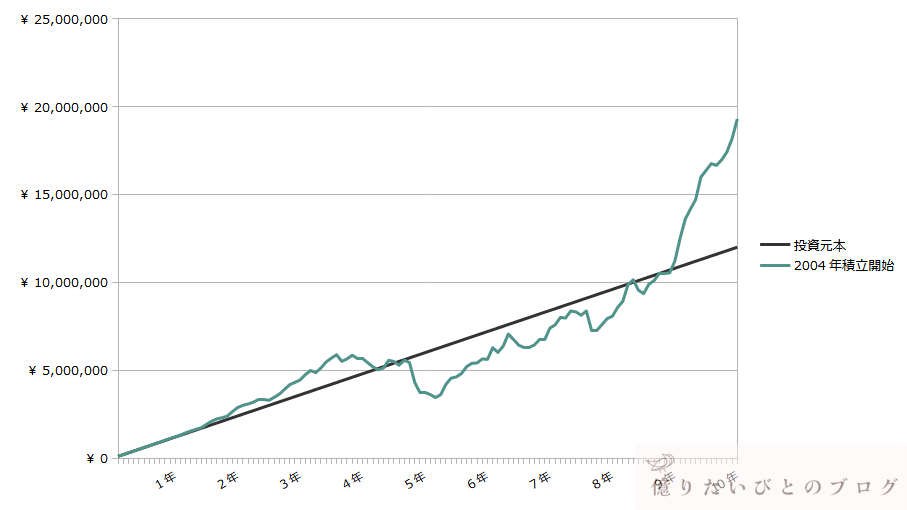

S&P500:10年積立投資の資産推移(グラフ)

ここでは、平均的なリターンに近い開始年を例に、10年積立の資産推移を確認します。

平均的なリターンが得られた場合でも、元本割れしている期間がそれなりにあることがわかります。

10年積立投資の特徴と注意点

ココがポイント

10年積立では、結果のばらつきが大きくなりやすいことが分かります。

積立期間として一定の効果はあるものの、投資開始のタイミングによってはリターンが伸びにくい、またはマイナスとなるケースも見られます。

※なお、5年積立のシミュレーションでは、ばらつきがさらに大きく、積立投資としてはリスクが高い期間と言えます。

3.S&P500に20年積立投資した場合のシミュレーション結果【本記事の結論】

次に、S&P500に20年間積立投資を行った場合のシミュレーション結果です。

20年は、多くの投資家が「長期投資」として想定する期間であり、リターンの安定性が大きく高まるポイントでもあります。

シミュレーション条件

- 10万円/月×20年積み立て(投資総額:2400万円)

- 投資先はS&P500連動の投資信託を想定

- 投資信託の経費率は0.1%とし、配当はすべて再投資(配当は直近のS&P500平均配当率1.10%で一律計算)

- ドルベースではなく、円ベースでの算出

- 結果は12月末の資産評価額(端数は万単位で切り上げ)

S&P500:20年積立投資の結果(表)

以下の表は、積立開始年ごとに最終的な資産額を一覧にしたものです。

同じ積立期間でも、開始時期によって結果に差が出る点に注目してください。

20年では、マイナスとなるケースが大きく減少している点が特徴です。

20年積立の平均(投資総額2400万円)

- 平均トータルリターン:3,852万円

- 年平均利回り:8.4%

- プラスになった割合:100%

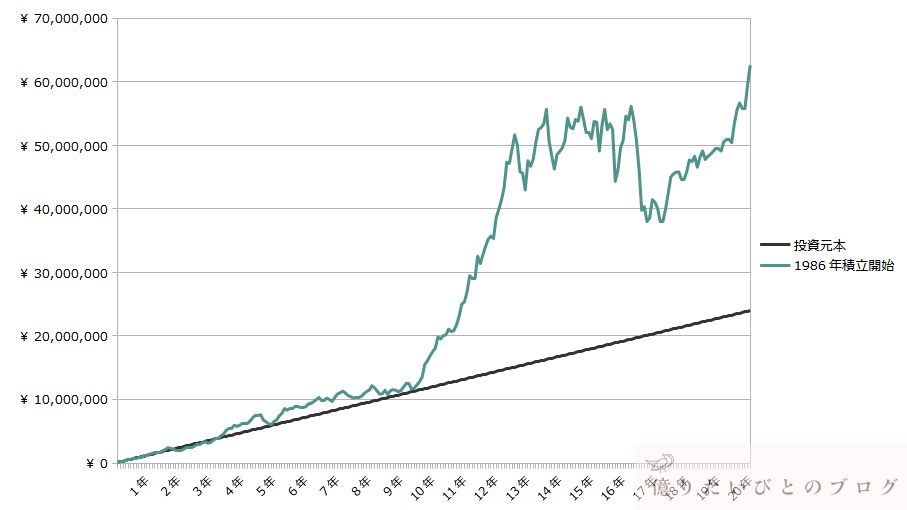

S&P500:20年積立投資の資産推移(グラフ)

ここでは、平均的なリターンに近い開始年を例に、20年積立の資産推移を確認します。

平均的なリターンが得られた場合、元本割れしている期間がほとんどないことがわかります。

20年積立投資の特徴と安定性

ココがポイント

20年積立では、リターンの安定性が大きく向上します。

多くの開始年でプラスの結果となり、長期積立投資として現実的かつ再現性の高い期間と言えます。

※参考として、15年積立のシミュレーションでは、一部の開始年においてマイナスリターンとなるケースも確認されました。

4.S&P500に30年積立投資した場合のシミュレーション結果

最後に、S&P500に30年間積立投資を行った場合のシミュレーション結果を確認します。

30年という超長期では、短期的な暴落や不調期の影響がさらに薄まり、長期積立投資の効果が最も表れやすくなります。

シミュレーション条件

- 10万円/月×30年積み立て(投資総額:3600万円)

- 投資先はS&P500連動の投資信託を想定

- 投資信託の経費率は0.1%とし、配当はすべて再投資(配当は直近のS&P500平均配当率1.10%で一律計算)

- ドルベースではなく、円ベースでの算出

- 結果は12月末の資産評価額(端数は万単位で切り上げ)

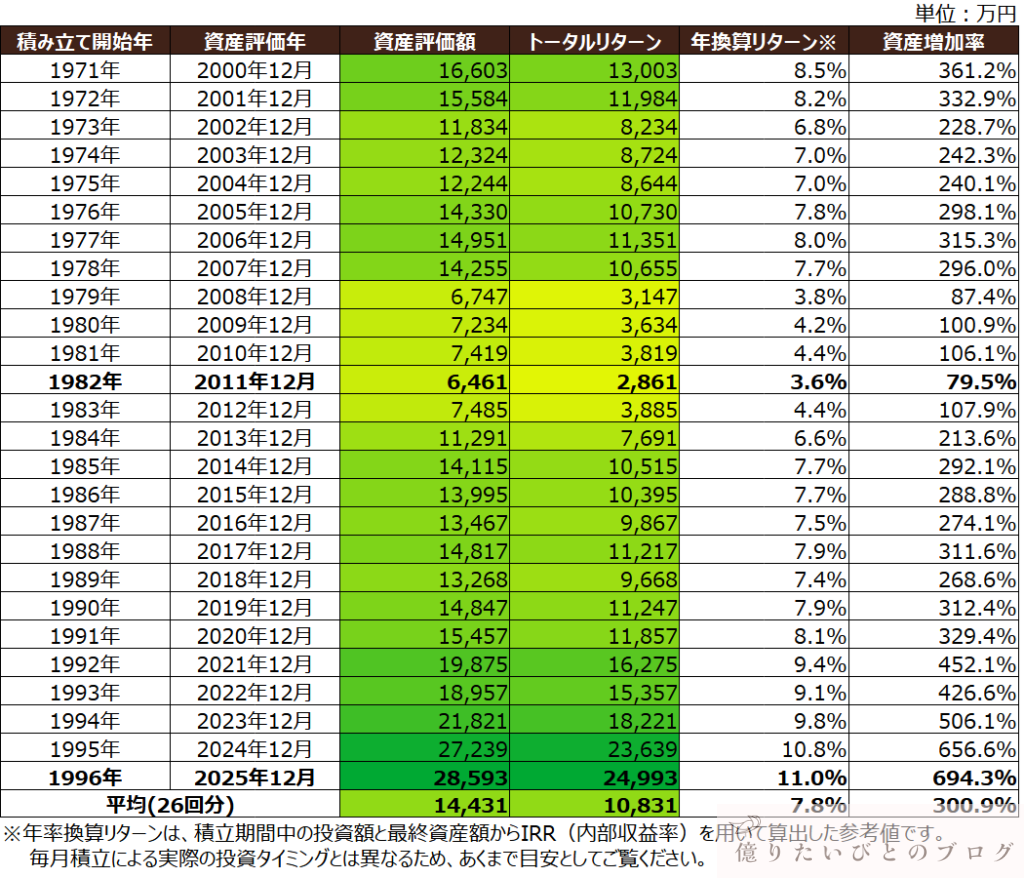

S&P500:30年積立投資の結果(表)

以下の表は、積立開始年ごとに最終的な資産額を一覧にしたものです。

同じ積立期間でも、開始時期によって結果に差が出る点に注目してください。

30年では、ほとんどの期間で安定したリターンが確認できます。

30年積立の平均(投資総額3600万円)

- 平均トータルリターン:10,831万円

- 年平均利回り:7.8%

- プラスになった割合:100%

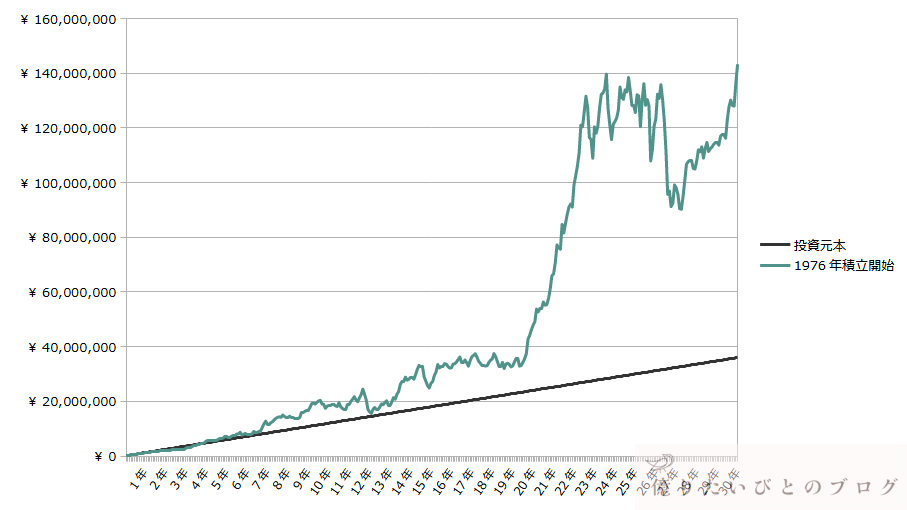

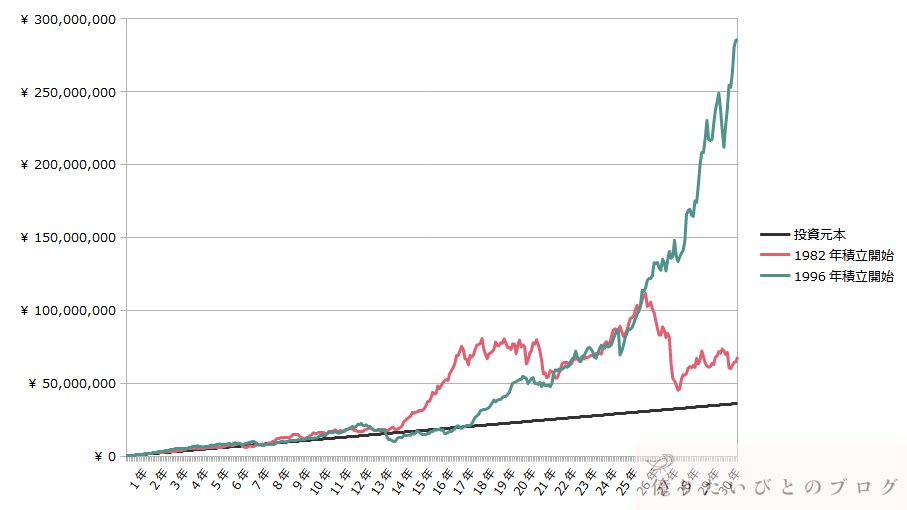

S&P500:30年積立投資の資産推移(グラフ)

ここでは、平均的なリターンに近い開始年を例に、20年積立の資産推移を確認します。

平均的なリターンが得られた場合、元本割れしている期間がほとんどないことがわかります。

30年積立投資が示す長期投資の強さ

ココがポイント

30年積立では、リターンのばらつきがさらに小さくなります。

投資開始のタイミングによる影響は限定的となり、長期積立投資として極めて安定した結果が期待できる期間と言えます。

一方で、積立期間が長くなる分、途中の下落局面を受け入れながら継続できるかどうかが重要になります。

5.S&P500積立投資のリスク|最大・最小パフォーマンスから見るブレ幅

ここまで、10年・20年・30年の積立投資シミュレーションを見てきました。

次に、これらの結果の「ブレ幅」を確認するため、最大・最小パフォーマンスのケースを補足的に整理します。

あくまで投資開始時期による差を理解するための参考情報としてご覧ください。

なお、積立投資を実践してきた私の経験にも触れますので、こちらもリアルな経験談として参考にしてください。

10年で最大・最小パフォーマンスはどうなるか

ここでは、10年積立における結果のブレ幅を確認するため、最も好調だったケースと低調だったケースを比較します。

10年積立では、積立効果は一定程度確認できるものの、投資開始のタイミングによる影響が大きく、最小パフォーマンスでは元本割れ期間が長く続くケースも見られます。

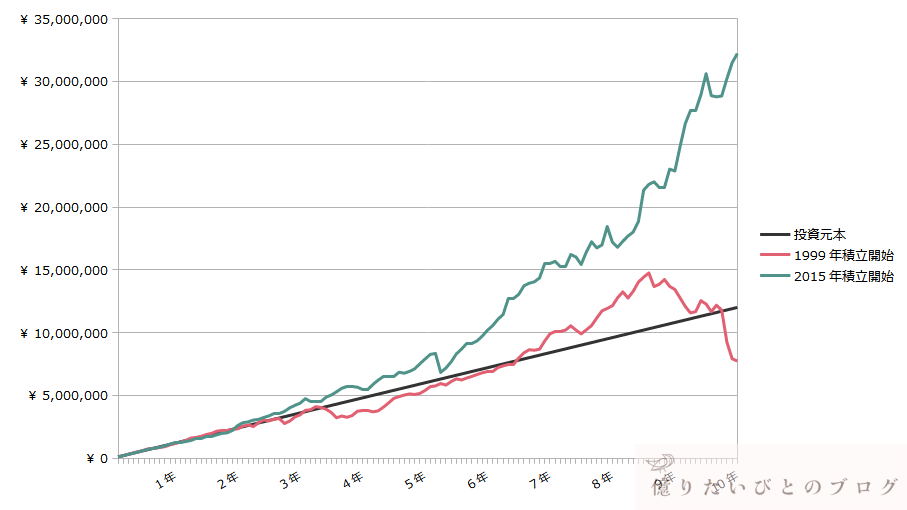

20年で最大・最小パフォーマンスはどうなるか

10年積立では開始時期による差が大きく出ましたが、積立期間を20年に延ばすことで、その差はどの程度まで縮まるのか、最大・最小パフォーマンスを比較して確認します。

積立期間を20年に延ばすことで、開始時期による差は残るものの、資産は大きく成長しやすくなることが分かります。

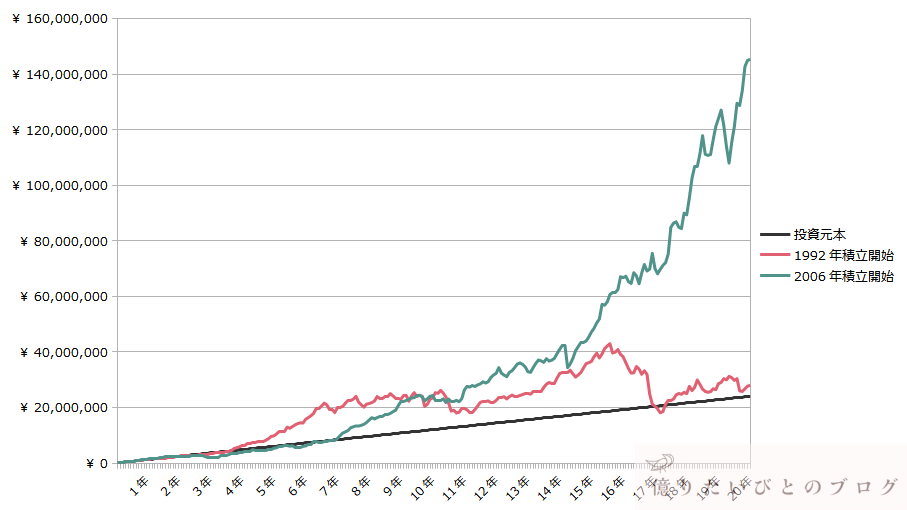

30年で最大・最小パフォーマンスはどうなるか

さらに30年間積み立てた場合、短期的な暴落や不調な時期を乗り越えた結果、投資開始年の違いが最終的な資産額にどれほど影響するのかを見ていきましょう。

30年間積み立てると、開始時期の違いよりも「長く続けたこと」そのものが、資産形成の結果を決定づける要因になります。

最大・最小パフォーマンスから分かる積立期間の考え方

ココがポイント

・短期はタイミング依存

・20年以上でブレが大きく縮小

・30年は強力だがハードルも高い

これらを踏まえると、S&P500への積立投資では、20年程度が「リスクとリターンのバランスが最も取りやすい現実的な目安」と言えます。

最大・最小パフォーマンスを見て分かるのは、S&P500積立投資の本質は「利回り」よりもどれだけの期間、続けられるかにあるという点です。

【実体験】データでは分かっていても「元本割れ」はツラい

多くのシミュレーションデータを見て「長期で持てば大丈夫」と頭では理解していても、いざ自分の資産が減っていくのを目の当たりにすると、感情は別物です。

私自身もFIREするまで積立投資を実践してきましたが、元本割れしている期間はやはり気持ちが落ち込みました。「本来は安いところで買えているのだから、資産形成としては正解」と分かっていても、数字がマイナスになるストレスに感情がついていかないのです。

経験上、少し余裕が出てきたのは投資開始から2年以上経ち、資産が元本を上回るようになってからです。「資産が減っても元本割れさえしていなければ、安く積み立てられている!」という感覚になれたのは、その頃でした。

S&P500の積立投資で最も大切なのは、こうした「データと感情のギャップ」があることをあらかじめ知っておき、10年、20年と継続できるメンタルを持つことです。

6.S&P500積立投資の期間別リターンまとめ|10年・20年・30年を比較【結論】

S&P500への積立投資は、投資期間によってリスクとリターンの性質が大きく変わります。

10年積立では、一定の積立効果は見られるものの、投資開始のタイミングによる影響が大きく、結果のばらつきが目立ちます。

一方、20年積立ではブレ幅が大きく縮小し、マイナスになりにくさとリターンのバランスが大きく改善します。多くの開始年で安定した結果が得られ、長期積立投資として現実的かつ再現性の高い期間と言えるでしょう。

30年積立ではさらに安定性が高まり、最小パフォーマンスでも十分なリターンが期待できますが、その分、長期間にわたって積立を継続するハードルも高くなります。

ポイント

これらを踏まえると、S&P500への積立投資では「何%の利回りを狙うか」よりも、「どれだけの期間、無理なく続けられるか」が結果を左右します。多くの人にとっては、20年以上を一つの目安として積立期間を考えることが、最も現実的な選択と言えるでしょう。

S&P500の積立期間について理解した上で、「他の指数ではどうなるのか?」が気になる方も多いと思います。

以下の記事では、NASDAQ100・オールカントリーについても、同じ条件で積立シミュレーションを行っていますので、ぜひ併せて参考にしてください。

NASDAQ100に積立投資した場合のシミュレーション結果 (リンク)

オールカントリーに積立投資した場合のシミュレーション結果 (リンク)

また、「S&P500・NASDAQ100・オールカントリーのどれを選ぶべきか」で迷っている方は、3指数を横並びで比較した以下の記事も参考になります。

投資期間だけでなく、指数選びの視点から整理しています。

S&P500・NASDAQ100・オールカントリーをまとめて比較したシミュレーション結果 (リンク)

よくある質問(FAQ)

S&P500への積立投資は本当に20年続ける必要がありますか?

必ずしも全員に20年が必要というわけではありませんが、過去データを見る限り、20年以上積み立てることで投資開始時期によるブレが大きく縮小します。

10年では結果のばらつきが大きく、30年では安定性は高まりますが、現実的な継続期間という点では20年が一つの目安と言えます。

S&P500に10年だけ積立投資するのは危険ですか?

危険とまでは言えませんが、投資開始のタイミングによる影響を強く受けやすい期間です。過去のシミュレーションでは、10年積立でもプラスになるケースは多いものの、開始年によってはリターンが伸びにくい、またはマイナスになるケースも確認されています。

30年積立すれば必ず成功すると言えますか?

過去データでは、30年積立は最も安定した結果になりやすい傾向があります。ただし、途中の下落局面を含めて長期間継続できるかどうかが前提条件となります。リターンの期待値は高い一方で、継続のハードルも高くなる点には注意が必要です。