2024年からNISA制度が変更となり、投資枠が大幅に拡大(上限1800万円)し保有期間も無期限となるため、資産運用するのであれば利用必須となっています。

さて、現在、つみたてNISAや通常NISAで投資を実施している方、これをきっかけに投資を始めようと考えている方、ナスダック100の投資信託で新NISAの成長投資枠を使おうと思っている方は、このようなお悩みはないでしょうか?

お悩みポイント

- 年間上限の360万円まで投資して、最速の5年間で積み立てたほうがいいのか?

- 積み立て投資枠の120万円まで投資して、15年間積み立てたほうがいいのか?

- シミュレーターで年利10%計算なら簡単だけど、実際のナスダック100だとどうなるのか?

- ナスダック100をドルではなく円で運用した場合はどうなるのか?

今回の記事では、S&P500や全世界株式(通称オルカン)よりもリスクが高い分、高いリターンが期待できる”ナスダック100”の1986年~2023年まで、それぞれの年で積み立て開始した37年分をシミュレーションしています。

1.新NISAの概要 ~投資枠上限と保有期間の拡大へ~

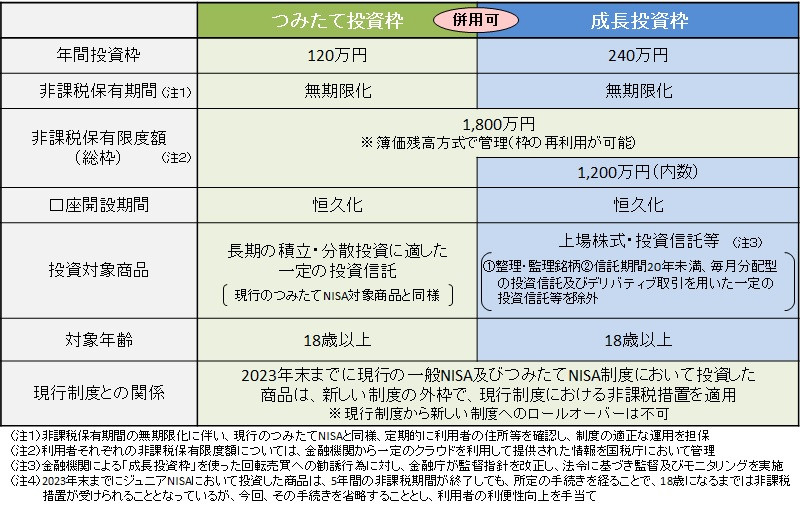

2024年から始まる新NISA制度は、非課税投資枠の上限拡大や非課税保有期間の無期限化など、現行のNISA制度と比べて大きく変わり投資額、期間ともに大幅に拡大されました。

具体的な投資額について、新NISA制度では、つみたて投資枠と成長投資枠の2種類の口座を併用することができ、年間投資枠は最大360万円、生涯非課税限度額は1800万円まで広がっています。

今まで年間の積み立ては年間上限40万円だったのが、年間上限360万円まで上がり、投資限度額も1800万円まで拡大されたことで、積み立てる金額と期間に自由度がもてるようになりました。

自由度が高くなったことで、”では、どうすれば?”となりますが、未来が読める人間はいませんので、残念ながらこれが正解!は絶対にありません。

そこで、ナスダック100の過去データからシミュレーションすることで、”新NISAのつみたて投資における最適解”を導き出していきたいと思います。

なお、ナスダック100に連動した投資信託がようやく現行のつみたてNISAの対象商品として追加されましたので、新NISAでも、つみたて投資枠+成長投資枠の両方を使って、年間360万円、最大1800万円までナスダック100連動型の投資信託に投資可能になります。

大和アセットマネジメント株式会社(代表取締役社長:小松幹太、以下「当社」)は、このたび、下記の通り「つみたて NISA」対象商品として「iFreeNEXT NASDAQ100 インデックス」(以下「当ファンド」)を追加しました。本件は、本日、金融庁ウェブサイトにて公表されましたのでお知らせいたします。

大和アセットマネジメントのお知らせ

2021年から投資を始めた初心者のブログ管理人「なおた」は、成長投資枠も含めて、すべてS&P500か全世界株式(通称オルカン)の投資信託へ積み立てることをおすすめしますが、リスクが取れる方は今回のナスダック100への投資も良い選択だと思います。

2.新NISAのナスダック100 積立シミュレーション条件

1986年から37年分のナスダック100データを使い、以下の条件を考慮してシミュレーションしていきます。

新NISA積み立て条件

- シミュレーションは以下3パターンで上限1800万円まで投資

パターン1:10万円/月×15年積み立て

パターン2:20万円/月×7.5年積み立て+7.5年運用

パターン3:30万円/月×5年積み立て+10年運用 - 投資先はナスダック100 連動の投資信託を想定

- 投資信託の経費率はeMAXIS NASDAQ100インデックス想定の0.44%とし、配当はすべて再投資

- 配当は直近のNASDAQ100 平均配当率の0.5%で一律計算

- ドルベースではなく、円ベースでの算出

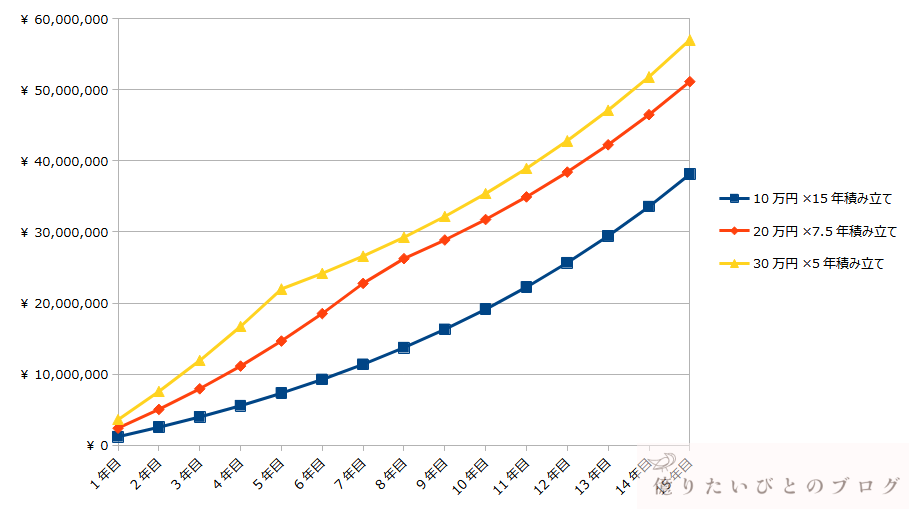

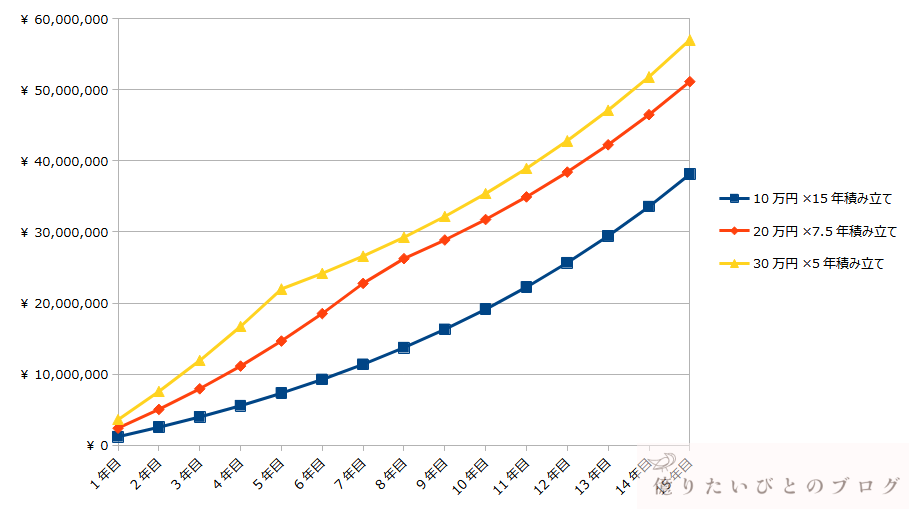

なお、ナスダック100の過去20年平均利回りである約10%で単純に比較すると、以下のような感じになります。

資産の増え方を見ると、年利10%の運用がどれだけすごいのか、よくわかるチャートです。

各パターンの15年目の新NISA資産額

- 10万円/月×15年積み立て:約3,120万円

- 20万円/月×7.5年積み立て+7.5年運用:約5,114万円

- 30万円/月×5年積み立て+10年運用:約5,700万円

早く投資したほうが当然有利な計算になりますが、年利10%での運用前提になると、最終的な投資総額は1,800万円と同じでも、10万円/月と30万円/月で倍近く資産に差が出てきます。さて、実際の株価ではどうでしょうか・・・。

3.新NISAの積立シミュレーション結果 ~ナスダック100 過去37年分~

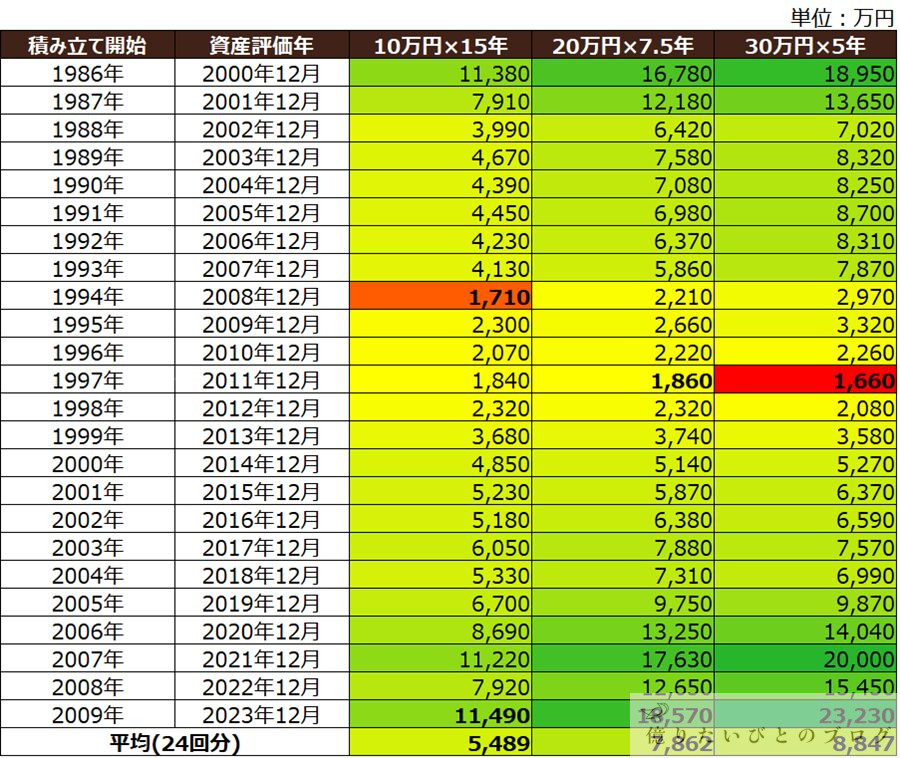

それでは、1986年を開始年として、毎年1月から積み立てたシミュレーション結果を見てみましょう。現在、2024年になりますので、15年前の2009年積み立て開始が最新となり、24回分のデータになります。

なお、黄色に近いほど投資元本である1,800万円から増えなかったパターンとなっており、緑色が濃くなるほど資産額が大きくなっていきます。

全24回分の平均を見ると、15年後には最低でも3倍以上になっているという、驚異の結果になっています。

30万円/月×5年の積み立てができれば、15年間で億の資産を新NISAのみで達成手前まで形成することができるという、かなり夢のある投資先です。

また、驚くことにすべての積み立てパターンにおいて、ほぼ投資元本を割ることなくプラスのリターンになっています。

ただし、S&P500や全世界株式(通称オルカン)のように分散が効いていないため、ナスダック100はさらに値動きが激しくなります。高いリターンを直近37年は高い確率で実現できていますが、今後も同じリターンが期待できるかは、米国のハイテク企業が成長していくか?にかかっています。

4.新NISAの投資枠は上限まで最速で積立がおすすめ ~ナスダック100シミュレーションまとめ~

全24回の平均を見れば、「月30万円×5年積み立て」のパターンが一番資産が増えているので、新NISAの投資枠上限まで最速で積み立てるのが一番有利なことは間違いありません。

これは、S&P500やオルカンも同じであり、「月10万円×15年積み立て」のパターンで資産が一番増えている年がないというのも同じ結果でした。

それでは、月20万円×7.5年と月30万円×5年のどちらが有利か?については

- 24回中5回(約20.8%)が「月20万円×7.5年で上限まで積み立て」パターンが有利

- 24回中19回(約79.2%)が「月30万円×5年で上限まで積み立て」パターンが有利

という結果であり、「月30万円×5年積み立て」が有利だという結論で問題ないと思われます。

あまり資産が伸びなかった1997年積み立て開始(ドットコムバブルとリーマンショックの影響を大きく受けたパターン)の場合、

月20万円×7.5年:1,860万円 > 月10万円×15年:1,840万円 > 月30万円:1,660万

となっており、”リターン最大化よりも、資産が増えないことも想定してバランスをとりたい”ということであれば、月20万円×7.5年積み立てで1,800万円の投資枠上限を埋めるという選択肢も一考の余地はあると思います。

ココがポイント

- リターンの最大化を狙うなら「月30万円×5年つみたて」がおすすめ

- 資産が増えないことも想定してバランスをとるなら「月20万円×7.5年つみたて」もアリ

投資先の銘柄をNASDAQ100とした場合、NISAの積み立て戦略としては「月30万円×5年積み立て」し、最速で1800万円の投資枠を使い切るのがおすすめです。特に、リスクをとって資産を最大化することを考えている場合は、「月30万円×5年積み立て」が良いでしょう。ただし、あくまで過去データからの分析です!

5.新NISAの投資枠をナスダック100でつみたて投資したベスト、ワーストシミュレーション

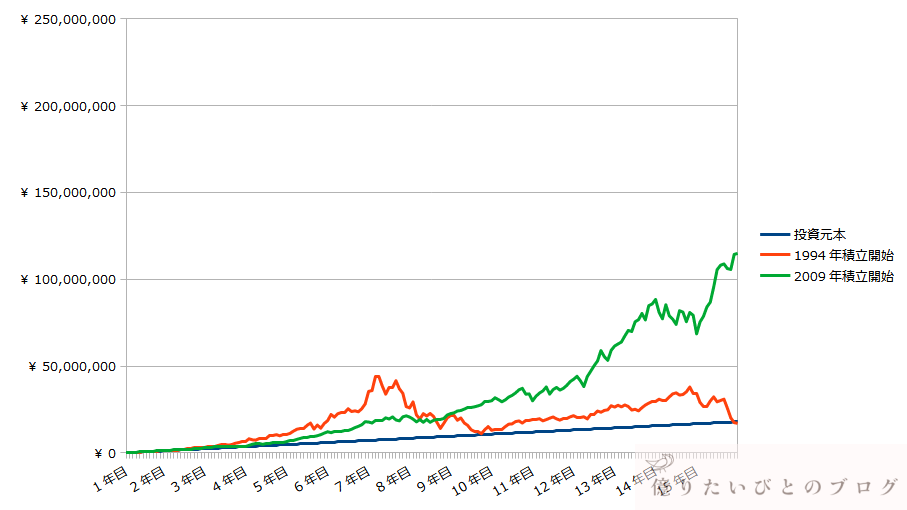

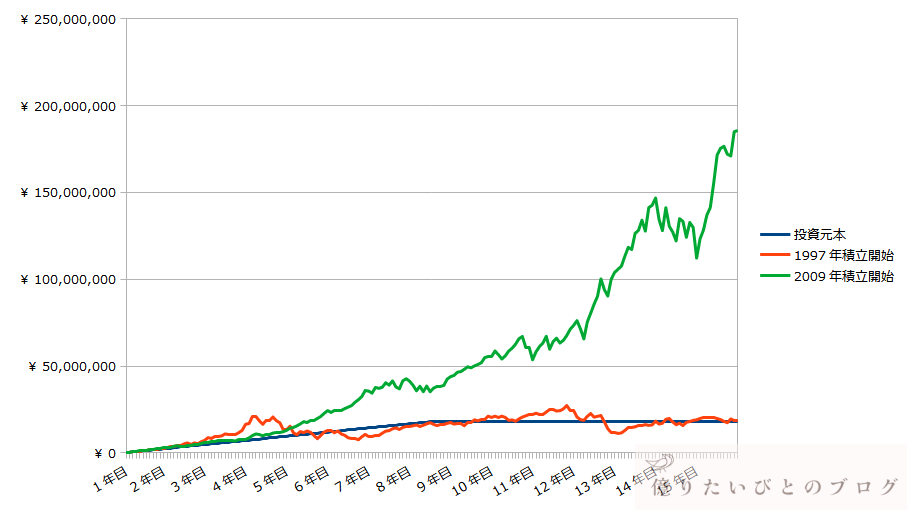

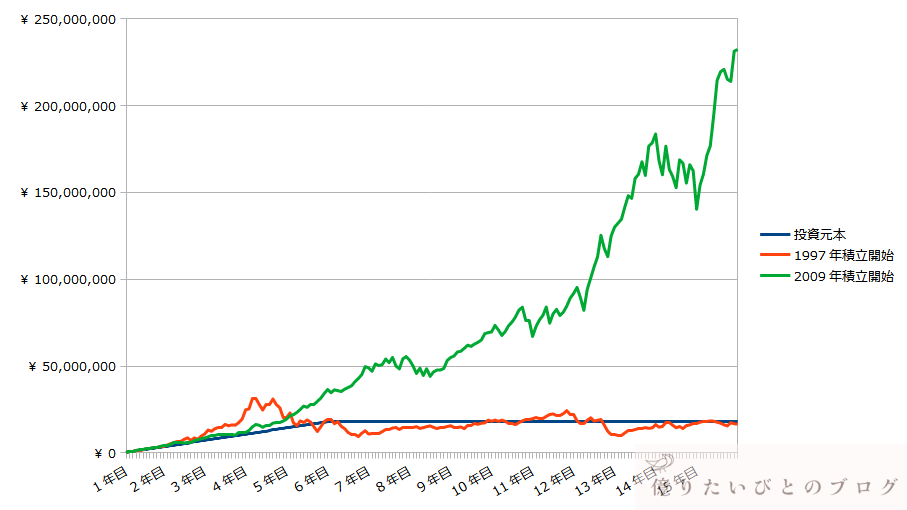

最後に、NASDAQ100に投資した場合のベストシナリオとワーストシナリオとして、以下の2パターンがどのような資産推移になったのかを見ておきましょう。

- ワーストシナリオ:1994年or1997年積み立て開始したパターン

- ベストシナリオ:2009年積み立て開始したパターン

月10万円×15年の新NISA 積立シミュレーション

月20万円×7.5年の新NISA 積立シミュレーション

月30万円×5年の新NISA 積立シミュレーション

積み立て投資のシミュレーションサイトなどで見てきたものと比較していかがでしょうか?

本ブログの前半で出した、ナスダック100の過去20年平均利回りである約10%で単純に比較した積み立てシミュレーションを再掲しておきます。

ワーストシナリオでもほぼ元本割れしていないという、とても素晴らしい結果のナスダック100ですが、やはり分散が効いていないことから値動きが非常に激しいことがチャートからもわかります。

何より、積み立てを始めた年次第で15年後に10倍以上差がついてしまうという過去実績があることも事実であり、S&P500やオルカン同様、現実はきれいな右肩上がりに資産が増えていくことはありません。

ベストがあればワーストがあり、上振れ、下振れのリスクとして認識しておくべきかと思います。

ベストシナリオであれば、15年後に、

・月10万円の15年つみたてでも、約6.9倍の約1億1,490万円

・月30万円の5年つみたて+10年運用なら、約14.2倍の約2億3,230万円

という、驚くべき資産になっています。

逆に、ワーストシナリオの場合、それぞれのパターンで1,660万円~1,860万円となっており、ほぼ元本のままという結果になります。

S&P500やオルカン以上にナスダック100は値動きが激しいため、株価が下がっても資金を積み立て続けられるか?不安になって売却せずに持ち続けれるか?がより重要になってきます。

1997年つみたて開始のワーストシナリオの場合、この後も投資信託を売らずに運用すれば、約2年後には資産が4,000万円を超えるまで成長します。

直近37年の24回分データではありますが、すべてのパターンでほぼ元本割れなしであり、どのつみたてパターンでも24回中19回以上(79%以上)の確率で資産が倍以上(投資元本1,800万円の2倍の3,600万円以上)になるという、非常に優れた投資対象であることが過去データからわかりました。

ただし、S&P500の138回分のシミュレーションとは違い、24回分のデータとなっており、試行回数が少ないのはオルカン同様、否めません。

管理人の「なおた」は、「S&P500」か「全米株式(VTI)」連動の投資信託に月30万円×5年の最速で投資枠の上限まで積み立てる予定です!が、ナスダック100の結果を見ると、こちらにも資金を振り向けて良いのでは?と悩み始めています・・・。

S&P500のシミュレーションはどうだったのか?こちらで記事をまとめていますのでご覧ください。

新NISAの証券口座はもう決めましたか?まだの方、変更予定の方はこちらの記事もどうぞ!